Какие технологии используются в финансах?

Банк России определяет финансовые технологии (финтех) как предоставление финансовых услуг и сервисов с использованием инновационных технологий. К финансовым технологиям относятся Big Data (большие данные), искусственный интеллект, машинное обучение, роботизация, блокчейн, биометрия, облачные технологии, токенизация и так далее.

Big Data — это быстрорастущие наборы данных большого объема и инструменты для работы с ними. Инструменты необходимы для анализа сотен и тысяч источников, чтобы собрать наиболее полную информацию о клиенте. Структурированные данные используют для статистики, анализа, прогнозов и принятия решений.

Что такое Big Data и почему их называют «новой нефтью»

Искусственный интеллект (ИИ) и машинное обучение. ИИ — это система или машина, которая может имитировать человеческое поведение для выполнения определенных задач. Также она способна изучать человеческое поведение и постепенно обучаться, используя полученную информацию.

Как работают искусственный интеллект, машинное и глубокое обучение

Машинное обучение — подраздел искусственного интеллекта, изучающий методы построения алгоритмов, способных обучаться. Оба направления нацелены на то, чтобы минимизировать участие человека в процессе получения финансовой услуги. Появление всевозможных чат-ботов, виртуальных помощников, персонализация рекламы — результат работы искусственного интеллекта.

Что такое машинное обучение и как оно работает

Роботизация — автоматизация финансовых процессов с использованием роботов и компьютерных программ. Например, использование роботизации в банках сократило время процесса приема заявок от клиентов, упростило и ускорило процедуры оценки рисков клиентов, снизило число банковских отделений и так далее. В перспективе банки стремятся к тому, чтобы люди в офисах решали лишь нестандартные задачи клиентов, выходящие за рамки машинных алгоритмов, а основные продукты и услуги получали онлайн.

Блокчейн — это распределенная база данных, которая содержит информацию обо всех транзакциях, проведенных участниками системы. Информация хранится в виде цепочки блоков. В каждом из них записано определенное число транзакций. При этом технология конфиденциальна, так как позволяет хранить данные в зашифрованном виде. Блокчейн широко используется в сфере криптовалют для обеспечения их оборота.

Технология блокчейн: что надо знать в 11 карточках

Токенизация активов — цифровое отображение реальных (физических) активов в распределенных реестрах. Один из примеров применения этой технологии — цифровой рубль Банка России, внедрение которого сейчас обсуждается регулятором и участниками рынка.

Цифровой рубль: зачем он запускается и как будет работать

Биометрия — этот термин объединяет технологии, позволяющие распознавать пользователя по биометрическим данным (отпечатку пальца, сетчатке глаза, изображению лица и так далее).

Биометрия в банках: что это, зачем и к чему приведет

Облачные технологии хранят данные в специальном сервисе, к которому можно получить доступ из любой точки мира. Банки их используют для безопасного хранения больших объемов данных, обеспечивая к ним персонализированный доступ.

Что такое облако: простыми словами об облачных сервисах для бизнеса

Как финтех меняет нашу жизнь

Банк России взял курс на развитие финансовых технологий на российском рынке в 2015 году. Основная цель финансовых технологий:

- Повысить доступность, качество и ассортимент финансовых услуг.

- Снизить риски и издержки в финансовой сфере, а также стоимость услуг для потребителей.

- Поддержать развитие конкуренции на финансовом рынке.

- Обеспечить безопасность и устойчивость банковских процессов.

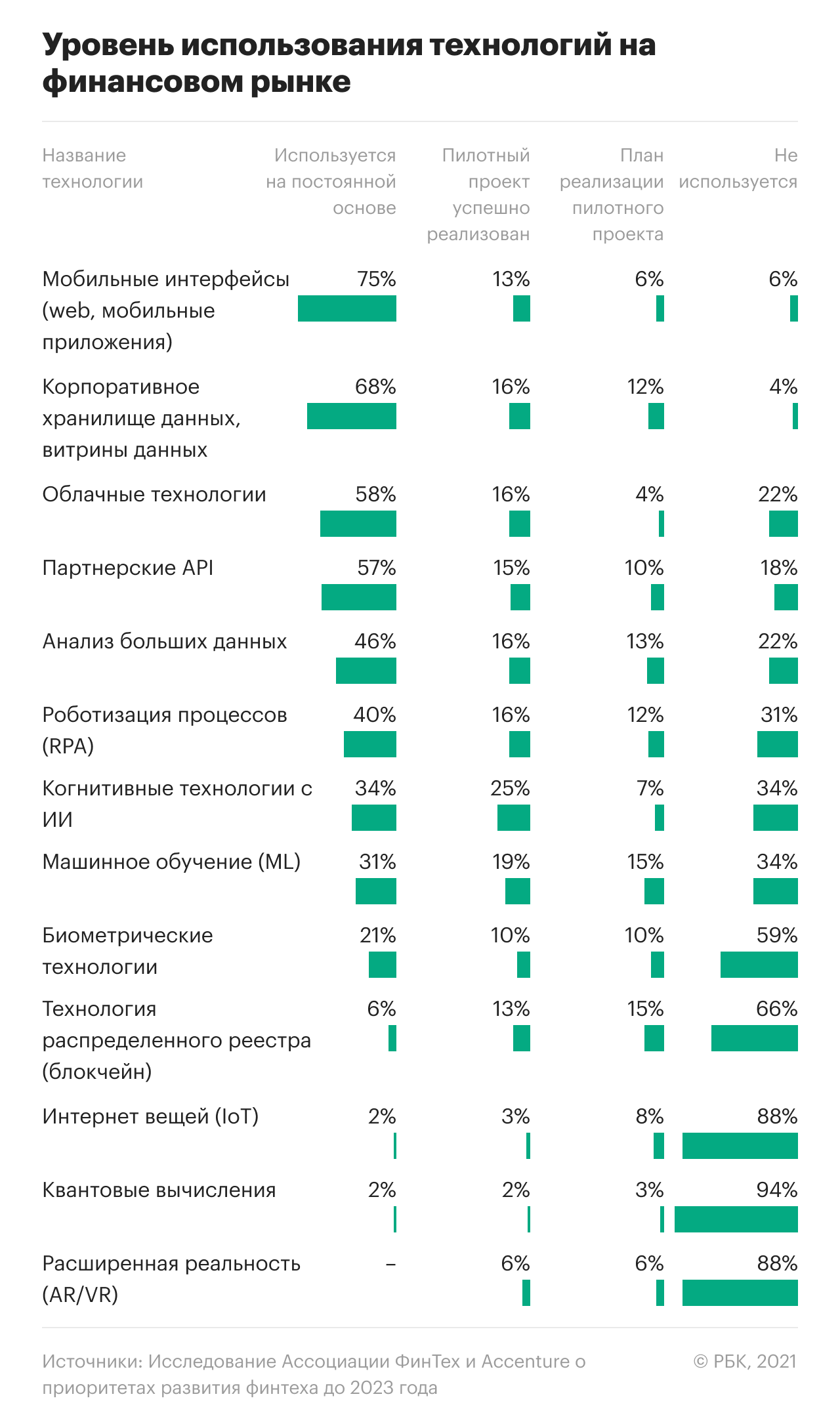

В 2021 году Ассоциация «Финтех» и компания Accenture провели исследование мнения финансового рынка по вопросам развития технологий. По мнению большинства респондентов (банки, страховые компании и так далее), последние несколько лет в финансовой отрасли происходят значительные изменения, связанные с развитием финтеха. Одна из причин — внедрение инициатив Банка России, направленных на построение цифровой финансовой инфраструктуры. Самыми успешными проектами ЦБ респонденты назвали Систему быстрых платежей (СБП) и Цифровой профиль.

Система быстрых платежей: что надо знать об СБП

СБП была запущена в России в 2019 году. Она позволяет физическим лицам переводить денежные средства между счетами разных банков по простому идентификатору (номер телефона), а магазинам — принимать безналичные платежи с помощью QR-кода без использования банковских карт. Самая популярная операция в СБП — переводы между физическими лицами.

Кроме простого идентификатора к ее преимуществам относятся оперативное поступлении средств и дешевая стоимость операции для клиентов (до ₽100 тыс. в месяц бесплатно, при превышении лимита — 0,5%, но не более ₽1 500). До появления СБП клиенты российских банков переводили деньги между разными кредитными организациями только по реквизитам карты или счета, за более долгий срок и более высокую стоимость.

Цифровой профиль был запущен в России в 2020 году. Эта система интегрирована в Единый портал госуслуг и позволяет физическим лицам давать или отзывать согласия на использование своих данных из госисточников в кредитных организациях. Сейчас «Цифровой профиль» объединяет 27 типов сведений: паспортные данные, адрес, ИНН, водительские права, место работы, перечень имущества в собственности и прочее. Набор данных может быть расширен.

Финтех также оказал влияние на резкое развитие бесконтактных платежей, которое международная консалтинговая компания The Boston Consulting Group назвала «русским чудом».

Глава экспертной практики BCG по цифровым технологиям в России и СНГ Макс Хаузер отмечал, что еще в 2010 году Россия была одной из стран мира с самыми низкими показателями карточных платежей на душу населения, отставая от мирового лидера Норвегии в 40 раз. За десять лет Россия сократила это отставание в полтора раза и сейчас в этом плане уступает только странам Северной Европы.

В следующие десять лет карточные платежи в России продолжат расти опережающими темпами, быстрее чем в США, Великобритании и Германии. Сейчас безналичные платежи принимают 100% магазинов крупного бизнеса и 89% представителей малого и микробизнеса, а доля безналичных платежей по итогам 2020 года достигла 70%.

За последние годы практически все российские банки запустили функциональные приложениями, что также стало результатом инвестиций в финтех. В настоящее время основную часть банковских продуктов и услуг можно оформить дистанционно.

«Скоро поход в отделение банка, как и само отделение банка, останутся в истории», — отметил в беседе с РБК Трендами исполнительный директор платежного агрегатора IntellectMoney Дмитрий Попов. Уже сейчас можно стать клиентом некоторых кредитных организаций без посещения офиса. Предварительно необходимо сдать свои данные в Единую биометрическую систему (ЕБС) в одном из банковских отделений и зарегистрироваться на портале госуслуг. Затем эти данные будут использоваться для идентификации клиента при его первичном обращении в новый банк. Такой функционал реализовали пока всего шесть банков. Набор услуг, которые можно получить через ЕБС, в них также отличается:

- Тинькофф Банк: дебетовая карта.

- Почта Банк: счет и вклад.

- Промсвязьбанк: счет и вклад, потребительский кредит, интернет-банк.

- «Хоум Кредит»: товары в кредит.

- ВТБ: интернет-банк.

- Россельхозбанк: интернет-банк.

Также мобильные приложения банков могут анализировать доходы и расходы пользователей и на основе этих данных давать рекомендации по личным финансам. Например, в приложении «Сбербанк Онлайн» есть функция «Анализ финансов»: приложение автоматически распределяет все траты и доходы по категориям (траты в ресторанах и кафе, оплата коммунальных платежей, зачисление зарплаты и так далее), чтобы клиенту было удобнее следить за денежными потоками.

Перспективы финтеха на российском рынке

В 2021 году ЦБ опубликовал проект основных направлений развития финансового рынка на 2022 год и период 2023 и 2024 годов, который сейчас обсуждается с рынком. Согласно документу, в ближайшие годы ЦБ сделает упор на развитие следующих проектов, в которых используются финансовые технологии:

- Развитие механизма дистанционной идентификации клиентов с использованием ЕБС (единой биометрической системы). ЦБ планирует расширить число точек сбора биометрических данных, которые можно будет сдать не только в отделениях банков, но и в МФЦ. Также планируется проведение эксперимента по самостоятельной сдаче биометрии с помощью специального мобильного приложения.

- Развитие Цифрового профиля. ЦБ хочет обеспечить его широкое использование кредитными, страховыми, микрофинансовыми организациями и маркетплейсами финансовых услуг, а в дальнейшем и другими участниками рынка. Также в планах — создание Цифрового профиля для юридических лиц, который обеспечит быстрый обмен данными между государственными информационными системами и организациями для предоставления услуг индивидуальным предпринимателям, малому и среднему бизнесу и другим юридическим лицам.

- Развитие СБП. До 2024 года ЦБ планирует запустить в этой системе переводы от физических лиц в адрес государства для оплаты налогов, штрафов, сборов и пошлин.

- Развитие финансовых сервисов на российской блокчейн-платформе Мастерчейн: запуск цифровых банковских гарантий, цифровой ипотеки, онлайн-факторинга и других сервисов.

- Создание платформы цифрового рубля. Его запуск должен способствовать дальнейшему развитию платежной инфраструктуры. Цифровой рубль — это третья форма денег наряду с наличными и безналичными. Он будет иметь форму цифрового кода, храниться на электронных кошельках в ЦБ, и его можно будет программировать так, чтобы использовать только для оплаты конкретных услуг или продуктов. Безналичные деньги отличаются тем, что не имеют такой функции, и тем, что хранятся в коммерческих банках.

- Развитие Open API. Это инструмент для быстрой и безопасной передачи данных между разными компаниями. На финансовом рынке эта технология в первую очередь используется для того, чтобы банки открывали доступ к своим данным и сервисам сторонним банкам и компаниям. Первым сервисом, который запустили российские банки в рамках тестирования Open API, стал межбанковский обмен информацией о счетах юридических лиц.

Какое место занимает Россия на глобальном финтех-рынке

В 2019 году Россия вошла в мировой ТОП-4 вместе с Китаем, Индией и ЮАР по темпам проникновения финтех-услуг, свидетельствуют данные консалтинговой компании Ernst & Young. Финтех-стартапы из России, либо с российскими корнями, востребованы на мировом рынке, а финтех-бизнесы показывают кратный рост, говорит исполнительный директор платежного агрегатора IntellectMoney Дмитрий Попов.

С ним не согласен академический руководитель магистратуры «Финансовые технологии и анализ данных» НИУ ВШЭ Алексей Масютин, который считает достаточно скоромным место российских компаний на глобальном рынке финтеха. «Скорее, имеет место ситуация, когда основатели или ключевые разработчики могут быть выходцами из России: как пример — компания Revolut», — отмечает Масютин. Компания, стоимость которой оценивается сегодня в $33 млрд, была основана бывшем трейдером Николаем Стронским. Мобильное приложение Revolut позволяет конвертировать средства из одной валюты в другую по межбанковскому курсу, обменивать криптовалюты, совершать бесплатные денежные переводы в любую точку мира, покупать страховки и оформлять кредиты.

В России финтех развивается неравномерно, обозначил проблему Попов. С одной стороны, по степени развития платежных систем, цифрового банкинга, программ финансового планирования Россия обошла многие страны. Многие россияне, выехав за рубеж, с удивлением узнают, что далеко не везде даже в Европе можно расплатиться банковской картой. Многие российские банки уже встроили в свои приложения инструменты финансового планирования, что также доступно далеко не во всех странах, говорит Попов.

С другой стороны, пока Россия заметно отстает от лидеров в «тяжелых» с точки зрения финансовых и временных затрат технологиях: искусственный интеллект и BigData. «Объяснить это можно в первую очередь молодостью рынка финтеха: у нас, в отличие от западных рынков, еще куча незаполненных ниш, и очень важна скорость запуска проекта. Западные же гиганты, став во многих областях финтеха монополистами, имеют огромную базу данных для RnD в AI и Big Data», — констатирует эксперт.

Участники опроса Ассоциации «Финтех» и Accenture также отметили, что рынку нужно развивать компетенции в области искусственного интеллекта и машинного обучения, сбора и обработки больших данных. ИИ будет использоваться в финансовых услугах следующего поколения, говорится в исследовании.

В России хорошо развиты область обработки клиентских данных, построения моделей машинного обучения и понимание, как с их помощью создавать новые финансовые сервисы, добавляет Масютин: «Что еще активно развивается и где предстоит большая работа — это законодательство в части прав использования данных и регулирование сферы искусственного интеллекта, в том числе в вопросах этики и интерпретируемости».

Сколько стоит финтех?

Масштабы инвестиций в финансовые технологии исчисляются десятками миллиардов долларов. Причем затраты на финтех растут с каждым годом, поскольку именно технологическое лидерство сегодня становится главным приоритетом глобальных компаний. Так, по данным аналитиков KPMG, в первой половине 2021 года глобальные инвестиции в финтех выросли по сравнению с первым полугодием 2020 года на $12 млрд и составили $98 млрд. Аналитики компании отмечают, что под давлением необходимости ускорить цифровую трансформацию и расширить свои цифровые возможности, корпорации были особенно активны в венчурных сделках: они вложили около $21 млрд, участвуя в более чем 600 сделках по всему миру.

К примеру, Visa в 2021 году совершила две крупных сделки в финтехе. В начале лета платежная система договорилась о покупке шведского стартапа Tink, разработки которого позволяют банкам и компаниям получать доступ к финансовым данным клиентов. В июле Visa заключила сделку по покупке британского финтех-стартапа Currencycloud. Стартап разработал облачную платформу, которая позволяет банкам и другим финансовым учреждениям оказывать услуги обмена валюты, включая уведомления о валютных операциях, мультивалютные кошельки и управление виртуальными счетами. Сумма сделки составила €1,8 млрд.

По данным Blockdata на июль 2021 года, 55 из сотни крупнейших банков мира по объему активов вкладывались в блокчейн. Банки инвестировали в 70 компаний в 17 областях. Основные направления инвестиций: развитие платежей, рынки капитала, защита и безопасность, торговое финансирование, регуляторные технологии (regtech), данные и их аналитика, финансы и банкинг, энергетика, логистика и идентификация.