Содержание:

Что такое подоходный налог

Подоходный налог — это основной вид прямых налогов, инструмент для пополнения бюджета, который сегодня применяется почти во всех странах мира за редким исключением.

Подоходного налога нет там, где бюджет удается наполнить и сбалансировать без него. Например, в богатых нефтяных странах — в Бахрейне, ОАЭ, Кувейте, Катаре или Саудовской Аравии, а также в офшорах — на Каймановых, Бермудских и Багамских островах.

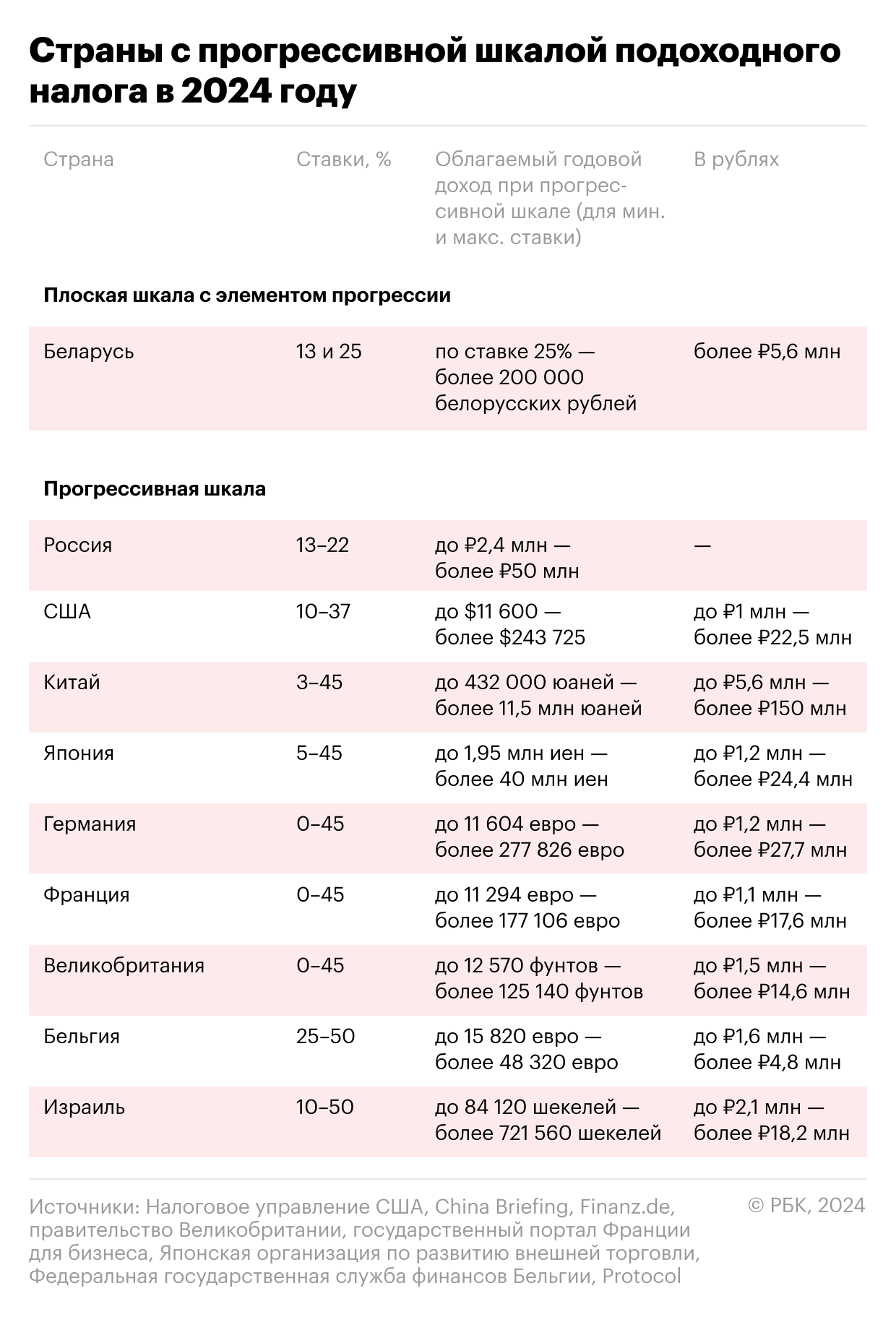

Правительства некоторых стран освобождают от уплаты подоходного налога граждан с низким уровнем дохода. В Германии, Франции и Великобритании необлагаемый порог в 2024 году равен €11,6 тыс., €11,3 тыс. и £12,6 тыс. в год соответственно. Это примерно ₽1,1–1,5 млн в год или около ₽92–125 тыс. в месяц.

Кроме того, государство может не взимать подоходный налог при определенных обстоятельствах. Так, индейцы в Канаде не платят его с доходов, полученных на территории резерваций. Похожие правила действуют и в США. Кроме того, в 2021 году в Соединенных Штатах в рамках стимулирующих программ, направленных на борьбу с последствиями пандемии коронавируса, от уплаты федерального подоходного налога освободили 57% домохозяйств.

В России подоходный налог называется налогом на доходы физических лиц (НДФЛ). Его платят налоговые резиденты России, то есть люди, находящиеся на территории страны не менее 183 дней в течение 12 следующих подряд месяцев.

В основном налог уплачивается с зарплат (в этом случае работодатель перечисляет деньги государству сам), вознаграждений по гражданско-правовым договорам, доходов от продажи имущества. Большая часть уплаченного НДФЛ — 85% — идет в бюджет региона. Оставшиеся 15% поступают в местные бюджеты.

Соответственно, чем больше организаций-работодателей зарегистрировано в регионе, тем больше он получает налогов. Так, в 2023 году благодаря НДФЛ Москва получила ₽1,7 трлн — это более половины от всех налоговых доходов столицы.

Что такое плоская шкала налогообложения

При плоской, или пропорциональной шкале подоходного налога все — богатые, бедные, средний класс — платят по одной ставке, то есть отдают государству равную часть своих доходов.

Единая ставка плоской шкалы обычно невелика в сравнении с максимальными ставками при прогрессивном налогообложении.

Плоская шкала налогообложения используется лишь некоторыми странами. В основном это государства, ранее входившие в СССР, или так называемый социалистический лагерь.

Что такое прогрессивная шкала налогообложения

При прогрессивной шкале налогообложения эффективная ставка налога растет вместе с налогооблагаемой базой — доходами плательщика: чем больше зарабатываешь, тем больше отдаешь. Такой подход используется в большинстве стран мира.

Максимальные ставки могут быть очень ощутимыми, но при этом прогрессивная шкала дает возможность облегчать налоговое бремя людей с низкими доходами или вовсе освобождать их от уплаты.

Как появился подоходный налог

Поначалу подоходный налог вводили отдельные государства, которым не хватало денег на определенные цели.

Впервые подоходный налог в современном виде внедрила Великобритания в 1799 году, чтобы профинансировать войну с революционной Францией. Его ставка составляла 10% с доходов выше £200 в год (эквивалент современных £23 тыс. или ₽2,6 млн). С доходов выше £60 в год (эквивалент современных £7 тыс. или ₽800 тыс.) брали по два старых пенса с фунта. В те времена в одном фунте было 240 пенсов, так что ставка составляла 0,83%. Тех, кто получал менее £60 в год, от уплаты налога освободили.

Налог не был постоянным: его отменяли и вводили в зависимости от интенсивности боевых действий и ситуации на полях сражений. В 1816 году, после битвы при Ватерлоо и поражения Наполеона Бонапарта, налог надолго отменили. В 1842 году его вернули (со ставкой 2,9% по доходам выше £150 в год) и сделали постоянным.

Федеральное правительство США ввело подоходный налог в 1861 году, чтобы покрыть расходы на Гражданскую войну. Ставка по нему составляла 3%, налог взимался с доходов выше $800 в год. Параметры менялись вплоть до его отмены в 1872 году. Первый подоходный налог мирного времени в США появился в 1894 году (2% для доходов выше $4 тыс.), но Верховный суд признал его неконституционным. После принятия 16-й поправки к Конституции в 1913 году подоходный налог в США стал постоянным. Ставки по нему сильно менялись.

Например, в 1913 году максимальная ставка составляла 7% (для доходов выше $500 тыс. в год это около $16 млн или почти ₽1,5 млрд в современных ценах). В 1939 году она равнялась 75% для ежегодных доходов выше $5 млн (эквивалент современных $110 млн или ₽10 млрд). А во время Второй мировой войны, в 1944 году, максимальная ставка подоходного налога в США достигала рекордных 94%. Планку богатства значительно снизили: 94% платили люди с доходом больше $200 тыс. ($3,5 млн или почти ₽320 млн в современных ценах).

В Британской Индии подоходный налог ввели в 1860 году, чтобы преодолеть финансовый кризис, вызванный восстанием сипаев (также известно как первая война Индии за независимость), в Японии — в 1887 году для финансирования войны с Китаем, в Испании — в 1900 году после поражения в войне с США, потери Кубы, Пуэрто-Рико и Филиппин.

Постепенно в течение XX века постоянный подоходный налог внедрили почти все государства мира.

Как менялся подоходный налог в России

Впервые подоходный налог в России ввели еще в 1812 году. Правительство нуждалось в деньгах для обслуживания внешнего государственного долга и решило обложить прибыль дворян налогом.

Экономическая деятельность российской знати в основном была сосредоточена в поместьях, где работали крепостные. Поэтому для оценки прибыльности поместий сами дворяне использовали особый параметр — доход от работы одного мужчины-крепостного в течение года, то есть количество денег, заработанных крестьянином для помещика.

«Параметр не отражал максимальный возможный доход, скорее, его стоит расценивать как справедливый доход, то есть такой, который дворянин считал для себя приличным и достаточным», — поясняет старший научный сотрудник Центра источниковедения НИУ ВШЭ Елена Корчмина. Анализ многочисленных источников показал, что «достаточным» показателем в 1811–1812 годах было около ₽10 на одного крепостного мужского пола.

С учетом многочисленных финансовых реформ и потрясений, с которыми сталкивалась Россия за последние 200 лет, понять, сколько сегодня бы стоили ₽10 1812 года, довольно проблематично. Но можно сделать условный расчет. Известно, что в первой половине XIX века за рубль можно было купить 2,5 кг говядины. Весной 2024 года на крупных российских маркетплейсах килограмм говядины стоил ₽700–1000. Таким образом, старый рубль условно соответствует ₽1750–2500 2024 года. А «достаточный» доход от работы одного крепостного в течение года — ₽17,5–25 тыс.

Власти внедрили прогрессивную шкалу — от 0 до 10% с 11 ступенями. Доходы до ₽500 (условные современные ₽875 тыс. — ₽1,25 млн, если пользоваться расчетами через цену говядины) освобождались от налога, от ₽500 до ₽2 тыс. (эквивалент современных ₽3,5–5 млн) — облагались по ставке 1%, а более ₽18 тыс. (эквивалент современных ₽32–45 млн) — по ставке 10%. Дворяне помогли наполнить казну, и в 1819 году налог отменили.

В 1916 году подоходный налог появился снова: деньги потребовались на покрытие расходов, связанных с Первой мировой войной. Шкала также была прогрессивной — от 0% (при доходах до ₽850 в год) до 12,5% (при доходах в ₽390–400 тыс.). При этом более высокие доходы облагались дополнительным сбором — ₽1250 с каждых дополнительных ₽10 тыс. свыше ₽400 тыс. Инспекторы в 1917 году отмечали, что «население уклоняется от уплаты налогов всякими способами». Однако Февральская революция, а затем и Октябрьская, отодвинули вопросы налогообложения на второй план.

Подоходный налог — и опять прогрессивный — вернулся после прочного установления советской власти. В первую половину существования СССР минимальные и максимальные ставки постоянно менялись и постепенно увеличивались, а налоговая система находилась под влиянием идеологии.

Например, в 1940 году для рабочих и служащих максимальная ставка была установлена на уровне 7%, а для священников и прочих «нетрудовых элементов» — 84%. К моменту распада Советский Союз подошел с диапазоном ставок от 12 до 30%. Минимальная ставка применялась при ежемесячном доходе от ₽160, максимальная — от ₽3 тыс.

С 1992 по 2001 год ставки прогрессивного подоходного налога не раз корректировались, оставаясь в диапазоне от 12 до 60%. Летом 1998 года в правительстве признали факт массового уклонения от уплаты налога: в бюджеты регионов и местные бюджеты поступило меньше половины ожидаемой суммы. Причем богатые россияне заплатили только 17% положенных налогов. Пытаясь решить проблему, перешли на плоскую шкалу. В 2001 году всех россиян перевели на 13-процентный НДФЛ.

В 2021 году внедрили элемент прогрессии. Для россиян с доходами более ₽5 млн в год ставка НДФЛ выросла до 15%. Деньги, собранные с повышенного налога, «окрашены»: тратить их можно только на лечение детей со сложными болезнями. Эти средства направляются в федеральный бюджет. В 2023 году по повышенной ставке собрали ₽159,5 млрд.

10 июля 2024 года Госдума приняла в третьем чтении поправки в Налоговый кодекс, изменяющие параметры НДФЛ. Совет Федерации одобрил эти поправки. Для россиян, зарабатывающих более ₽2,4 млн в год ставка НДФЛ составит 15%, от ₽5 млн до ₽20 млн — 18%, от ₽20 млн до ₽50 млн — 20%, доходы выше этого порога будут облагаться по ставке 22%. Повышенные ставки будут применяться не ко всему доходу, а только к сумме его превышения над заданными порогами. Согласно материалам Минфина, изменения затронут 3,2% работающего населения (около 2 млн человек). Предполагается, что новые правила втупят в силу с 1 января 2025 года.

Альмин Рабинович, руководитель управления бухгалтерского и налогового консалтинга сети FinExpertiza:

«После введения элемента прогрессии в НДФЛ в 2021 году, который затронул малочисленную группу россиян, налоговая нагрузка на граждан напрямую не повышалась. Теперь для наполнения бюджета планируется взять больше налогов с многочисленной доли россиян, получающих доходы чуть выше среднего. При этом дополнительные изъятия у «обеспеченных» россиян не приведут к повышению доходов малообеспеченных групп — для них снижение ставки НДФЛ или введение необлагаемого минимального дохода не предусмотрено».

Плоская шкала: мнимое равенство

Основное преимущество плоской шкалы очевидно — это относительно невысокий и предсказуемый уровень налогообложения по сравнению с другими подходами, констатирует директор департамента налогового и юридического консультирования Kept Ольга Замесина.

Если сравнивать Россию с государствами с сопоставимым уровнем ВВП на душу населения — Болгарией, Аргентиной, Китаем и Турцией, то окажется, что все они (за исключением разве что Болгарии) используют прогрессивную шкалу, а ставки налога для зарабатывающих около ₽5 млн в год составляют от 25 до 35%. «При таком сравнении ставки НДФЛ в 13% или 15% выглядят довольно низкими», — говорит Замесина.

В свое время, продолжает она, переход к плоской шкале позволил России повысить доходы бюджета за счет ухода от серых зарплат и теневой экономики. Плоская шкала действительно способствует обелению доходов и стимулирует деловую активность, соглашается Альмин Рабинович из FinExpertiza.

Плоская шкала и кривая Лаффера

После того, как Россия в 2001 году успешно провела налоговую реформу и ввела единую ставку НДФЛ в 13%, ряд стран захотели последовать ее примеру. Началась вторая волна популярности плоской шкалы (первая относится к 1990-м годам, когда на плоскую шкалу переходили Эстония, Литва и Латвия). Правительства Словакии, Украины, Грузии и Румынии надеялись нащупать оптимальную ставку, при которой налоговые поступления стали бы максимальными. Эта зависимость между ставками и поступлениями описывается кривой Лаффера.

Эксперты Международного валютного фонда проанализировали реформы и пришли к следующим выводам:

- введение плоской шкалы в Словакии, на Украине, в Грузии и Румынии привело к сокращению поступлений от подоходного налога, ни в одном случае не возник эффект Лаффера: страны не смогли определить оптимальную ставку, а налоговые реформы себя не окупили;

- свидетельств тому, что именно переход на плоскую шкалу помог России восстановить доходы, недостаточно. Хорошие показатели, скорее, отражали более широкое макроэкономическое восстановление;

- уклоняться от налогов или нет, это решение принимается гражданами не из-за плоской или прогрессивной шкалы, а в зависимости от силы и авторитета правительства;

- почти всегда плоская шкала принимается новыми правительствами, которые хотят просигнализировать миру о фундаментальном сдвиге режима в сторону рынка. Но если у страны нет необходимости приобретать репутацию рыночной экономики, привлекательность плоской шкалы снижается.

Если рассматривать пропорциональную шкалу в «вакууме», то есть в отрыве от других налогов и сборов, кажется, что она обеспечивает всеобщее равенство граждан перед государством. На практике эффект может быть обратным. По крайней мере, так вышло в России.

С учетом всей налоговой нагрузки на население при плоской шкале НДФЛ в 13% богатые россияне в итоге платили меньше, указывает научный сотрудник Лаборатории исследований налоговой политики РАНХиГС Андрей Корытин. То есть фактически наблюдалась регрессивная система: чем больше получаешь, тем меньше отдаешь.

«С учетом страховых взносов, а они перечисляются с зарплаты в Пенсионный фонд, в Фонд социального страхования и Фонд обязательного медицинского страхования и, по сути, тоже являются налогом, НДС и налогов на недвижимость люди с более высокими доходами отдавали меньше», — объясняет он.

Эксперт приводит такие доводы:

- Размер страховых взносов составляет 30%, но если зарплата сотрудника превышает ₽177 тыс. (актуально для 2024 года), то с нее удерживают только 15,1%.

- Для людей с более высокими доходами нагрузка от НДС ниже. НДС — косвенный налог на потребление. Доля потребления в расходах богатых меньше, чем у людей с более низкими доходами. Соответственно, НДС для состоятельных россиян менее ощутим.

- По мере роста богатства доля недвижимости уменьшается в пользу финансовых активов.

Прогрессивная шкала: мнимая справедливость

Всякий раз, когда речь заходит о повышении налогов, чиновники и исследователи делают акцент на теме справедливости.

«Действительно, принцип — более справедливый уровень», — говорил в феврале 2024 года глава Минфина России Антон Силуанов, комментируя подготовку к изменениям параметров налоговой системы. В России под «более справедливым уровнем» понимают относительно плавное повышение НДФЛ и добавление новых ступеней прогрессии.

Есть и более радикальное понимание справедливости. Например, французский экономист Тома Пикетти считает, что справедливой является та система, в которой вообще нет миллиардеров. По его мнению, миллиардеры заработали свое состояние благодаря коллективным благам — общественным знаниям, инфраструктуре, исследовательским лабораториям. Они вредят экономике, и было бы правильно обложить их налогом в 90%, уверен исследователь.

Но использование прогрессивной шкалы и повышение налогов сами по себе не ведут к сглаживанию социальных проблем и достижению справедливости. Если бы это было так, то почти во всем мире — а большая часть государств взимает налоги, используя именно прогрессивную шкалу с высокими максимальными ставками — ситуация с неравенством была бы примерно одинаковой.

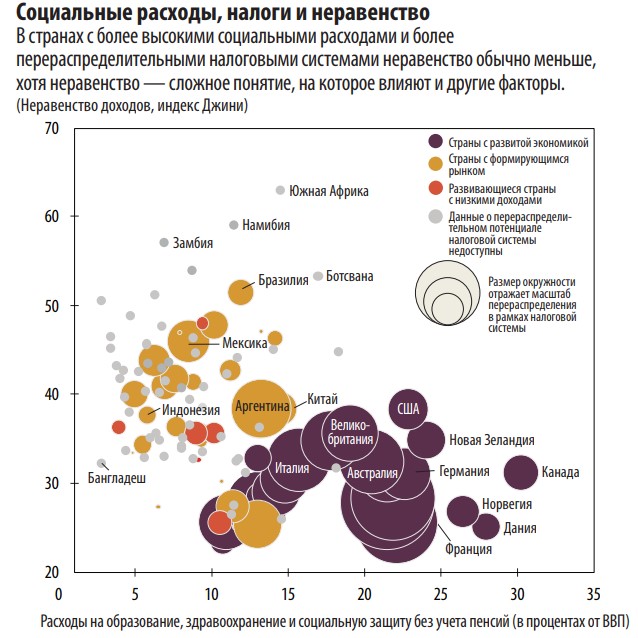

Практика показывает, что многое зависит не от того, как и по какой схеме правительство собирает налоги, а от того, как эти деньги перераспределяются. В данном случае один из возможных индикаторов для оценки эффективности налоговой политики — это изменение коэффициента Джини после налогообложения.

Коэффициент Джини — показатель степени расслоения общества. Находится в диапазоне от 0 до 1. Чем ближе он к единице, тем выше неравенство, то есть концентрация доходов в руках отдельных групп населения.

- В США (ставки подоходного налога — от 10 от 37%) коэффициент Джини до уплаты налогов составляет 0,51 (здесь и далее используются данные проекта Our World in Data, который опирается на статистику Организации экономического сотрудничества и развития), после — 0,40.

- В Японии (ставки — от 5 до 45%) — 0,50 и 0,33.

- В Германии (от 0 до 45%) — 0,50 и 0,30.

- В Израиле (от 10 до 50%) — 0,47 и 0,34.

Иными словами, в этих странах правительству удается за счет налогообложения сократить неравенство примерно на треть или меньше.

В некоторых странах неравенство после уплаты налога почти не меняется. Например, в Мексике (ставки — от 0 до 35%) коэффициент Джини до уплаты составляет 0,43, после — 0,42. Похожие показатели в Чили (от 0 до 45%): 0,49 и 0,45.

Зато почти вдвое удается сократить неравенство в Бельгии (ставки — от 25 до 50%) — 0,48 до и 0,26 после уплаты налогов, и в Финляндии (от 0 до 44%) — 0,52 и 0,27.

Во всех перечисленных странах максимальные ставки подоходного налога достаточно высокие (от 35% в Мексике до 50% в Израиле и Бельгии). Однако ситуация с неравенством разная.

В МВФ считают, что в среднем успешнее с неравенством справляются страны, которые тратят больше бюджетных средств на социальные нужды, в том числе на образование, здравоохранение и соцзащиту, и имеют более нацеленные на перераспределение налоговые системы.

В целом неравенство в располагаемых доходах между странами с развитой экономикой и развивающимися странами с формирующимся рынком на 85% определяется перераспределением, подчеркивают эксперты департамента по бюджетным вопросам МВФ Селин Тевено и Давид Амаглобели. «Социальные трансферты преимущественно помогают снизить неравенство внизу шкалы доходов, а налоговые меры — наверху», — заключают они.