Вместе с заместителем руководителя «Тинькофф Кассы» Вячеславом Рябцевым разбираем, что такое интернет-эквайринг и какому бизнесу он нужен в 2023 году.

Что такое интернет-эквайринг и зачем он нужен

Интернет-эквайринг используют, чтобы принимать оплату на сайтах, в мобильных приложениях и по ссылке в мессенджерах. Продавец получает оплату от покупателя при помощи банка-эквайера. Для бизнеса это возможность:

- Увеличить прибыль: благодаря интернет-эквайрингу покупателям удобнее оплачивать покупки, из-за чего растет количество заказов.

- Принимать оплату 24/7.

- Получить доступ к новой аудитории, которая привыкла оплачивать заказы онлайн.

- Повысить доверие клиентов к бизнесу: банки предоставляют услуги онлайн-эквайринга только надежным интернет-магазинам.

- Легко возвращать клиенту деньги онлайн — всю сумму или частично.

- Принимать автоплатежи по подписке.

- Автоматизировать сбор аналитики о продажах.

Одна из причин подключить интернет-эквайринг — повышение доверия покупателей. Как утверждает Вячеслав Рябцев, бизнес, который продает онлайн, а платежи принимает наличными или переводом на карту, может потерять расположение клиентов.

Вячеслав Рябцев, заместитель руководителя «Тинькофф Кассы»:

«Когда сталкиваешься с интернет-магазином, который принимает оплату только наличными или переводом на карту, подозреваешь подвох и хочешь уйти. Оплачивать покупки таким образом небезопасно: если сделка пойдет не так, предъявлять претензии будет некому и вернуть деньги будет затруднительно. Если же на сайте или в приложении заказ можно оплатить картой, это означает, что банк проверил этот магазин.

Кроме того, переводить деньги на карту для оплаты товара или услуги неудобно: нужно сделать множество лишних действий вместо нескольких кликов на сайте. При этом покупателю за такую транзакцию не начислится кешбэк».

Как выросла популярность интернет-эквайринга за последние три года

Пандемия ускорила процессы цифровизации в разных сферах: компании в один момент перешли в интернет-среду. По данным «Тинькофф Кассы», в этот период был всплеск спроса на подключение приема оплаты онлайн.

Вячеслав Рябцев:

«Фраза Билла Гейтса «Если вашего бизнеса нет в интернете — значит, вас нет в бизнесе», — отлично описывает, с чем столкнулись предприниматели в пандемию. Тогда же стало понятно, что оплата на месте курьеру неудобна клиентам. Поэтому пандемия вызвала рост спроса на подключение интернет-эквайринга, позволяющего принимать оплату сразу в момент оформления заказа и без каких-либо контактов с продавцом или курьером».

Недавний уход западных компаний также побудил российских предпринимателей быть смелее. Появились игроки, которые замещают тех, кто ушел, и осваивают интернет-торговлю и новые способы оплаты.

Вячеслав Рябцев:

«Импортозамещение работает. Поэтому сейчас предпринимателям, которые выходят в освободившиеся ниши, нужны надежные решения для развития бизнеса. Это и инструменты привлечения, продвижения, и новые платежные методы».

Какие технологии появились в интернет-эквайринге к 2023 году

Уход с рынка Apple Pay и Google Pay, которые позволяли платить онлайн без ввода данных карты, спровоцировал спрос на отечественные сервисы оплаты: например, SberPay, Yandex Pay и Tinkoff Pay. Такие продукты не только заменяют иностранные решения, но и формируют вокруг себя целое семейство новых технологий.

Например, интеграция Tinkoff Pay с Tinkoff ID позволит существенно упростить оформление заказов в интернет-магазинах. Суть решения в том, что при оформлении заказа на сайте или в приложении поля автоматически предзаполняются данными пользователя, на передачу которых он ранее дал согласие. Например, это может быть адрес доставки, номер телефона или электронная почта. В результате покупатель в несколько нажатий входит на сайт, быстрее оформляет заказ и оплачивает его в один клик с Tinkoff Pay. Такие авторизационные сервисы, как Tinkoff ID, — тренд на рынке.

Также в этом году стала набирать популярность оплата через Систему быстрых платежей (СБП): с ее помощью можно расплачиваться как офлайн, так и онлайн. По последним данным ЦБ, количество оплат через СБП за третий квартал выросло в 1,7 раза до 112 млн операций, а число пользователей системы достигло 22 млн человек. СБП позволяет платить без карты: нужен лишь смартфон и мобильное приложение банка. Благодаря этому СБП крайне востребована у покупателей, которые привыкли расплачиваться смартфоном, но лишились этой возможности из-за ухода Apple Pay и Google Pay. Продавцам же СБП выгодна из-за низких тарифов: 0,4–0,7% в зависимости от типа бизнеса. Кроме того, до конца 2022 года малые и средние предприятия могут полностью компенсировать комиссии за платежи через СБП по госпрограмме.

Еще один тренд в онлайн-торговле — оплата по ссылке. Клиентам удобно общаться в мессенджерах, поэтому компании осваивают и этот канал коммуникаций. Благодаря платежной ссылке магазин может принимать оплату прямо в чате с покупателем. К другим решениям, которые делают оплату приятнее для клиентов, относится технология сохранения данных карты для последующих покупок и возможность настройки регулярных платежей.

Кому нужен интернет-эквайринг в 2023 году

Сложно представить компанию, которая сейчас не нуждается в подключении онлайн-платежей. Но для каждого вида бизнеса подойдет свой тип интеграции.

Вячеслав Рябцев:

«Если у предпринимателя нет сайта или он часто общается с клиентами в мессенджерах, он может подключить интернет-эквайринг и просто отправлять ссылку на оплату в чаты или по почте. Если сайт есть, можно интегрировать платежную форму. Сейчас технологически настроить интернет-эквайринг довольно просто: банки предоставляют удобное готовое решение».

О важности подключения онлайн-оплаты говорят и сами предприниматели. Например, Карина Павловская из Skyeng рассказывает, что все платежи в онлайн-школе принимаются с помощью интернет-эквайринга.

Карина Павловская, Head of Brand & Product Marketing в Skyeng:

«Так как Skyeng является онлайн-школой, то подключение интернет-эквайринга — это обязательный этап нашей работы. Сложно представить наш бизнес без него. Все оплаты в Skyeng проходят онлайн, так удобнее и проще для пользователей, да и для нас самих. . Сейчас еще пробуем новую функцию — оплату по подписке».

Сооснователь сервиса доставки азиатских блюд и пиццы «Много Лосося» Александр Мутовин рассказывает, что перейти на онлайн-платежи его подтолкнули проблемы с оплатой через терминалы и курьеров.

Александр Мутовин, сооснователь «Много Лосося»:

«На момент старта бизнеса оплата курьеру была самой популярной — людям было спокойнее оплачивать товар, когда он уже был в зоне их досягаемости. Но у этого было много проблем.

На каждой точке должен быть свой запас терминалов, нужно следить, чтобы всегда был доступ к интернету, и устройства были заряжены. Но даже с учетом всех мер курьер мог приехать к клиенту и сказать, что у него неполадки с терминалом и оплату можно перевести на его личную карту. Это неудобно ни клиентам, ни нам как бизнесу. Оплата на сайте или в приложении в момент заказа решает эти проблемы. Операционно это гораздо легче, поэтому мы сосредоточились только на онлайн-оплатах».

Здесь можно посмотреть видеоистории предпринимателей.

Онлайн-оплата с точки зрения покупателя

Рассмотрим процесс онлайн-оплаты на сайте с точки зрения покупателя. Благодаря современным решениям покупку на сайте можно оплатить меньше, чем за полминуты.

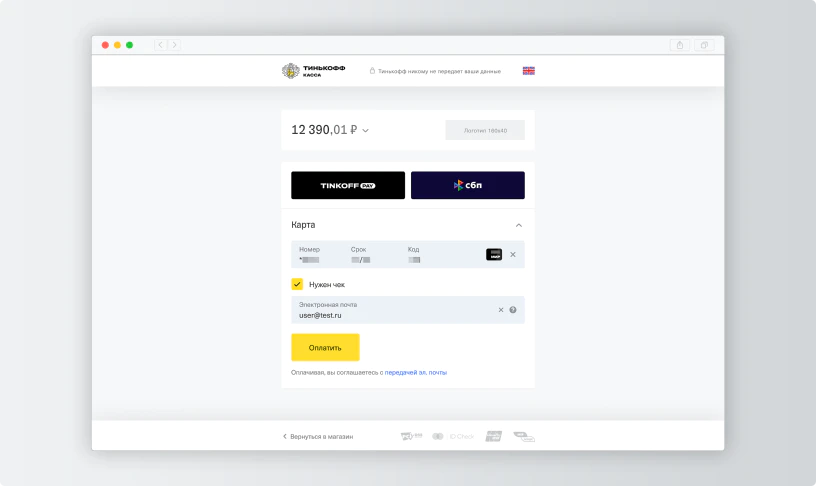

Клиент заходит на сайт продавца, формирует корзину и переходит к оплате. Дальше появляется всплывающее окно платежной формы с доступными способами оплаты. Это может быть, например, оплата картой, по СБП, Tinkoff Pay, «Долями», в рассрочку, оформление подписки, оплата с помощью Yandex Pay. В «Тинькофф Кассе» продавец управляет доступными способами оплаты самостоятельно и может подключать их в один клик.

Далее покупатель выбирает удобный способ оплаты и подтверждает операцию — с помощью кода из СМС или в приложении. Затем он видит страницу с информацией об успешном платеже и получает уведомление о покупке от банка.

Чтобы доля успешных операций, то есть платежная конверсия, была выше, есть решения, которые помогают покупателю в момент оплаты. Например, специальный алгоритм Луна сразу указывает пользователю на ошибку в реквизитах при вводе данных карты. А при оплате, например, по Tinkoff Pay или СБП проблем с реквизитами просто не может быть: вводить данные карты не нужно, так как покупка подтверждается в приложении банка. К тому же при оплате по Tinkoff Pay покупатель видит баланс своего счета и, если средств не хватает, может его оперативно пополнить сразу в приложении.

Как обеспечивается безопасность платежей

Для безопасности платежей важны два аспекта: надежность IT-систем банков и защита на стороне пользователя. Чтобы защитить средства на картах покупателей, при онлайн-платежах используется код подтверждения, который приходит по СМС на телефон держателя карты. Эта технология помогает магазинам и банкам удостовериться, что покупку оплачивает владелец карты, а не мошенник. В платежах по СБП или Tinkoff Pay технология другая: для подтверждения операции нужно только войти в приложение банка.

Вячеслав Рябцев:

«В «Тинькофф» мы ежегодно проходим внутренние и внешние аудиты безопасности, включая требования Банка России и PCI DSS (стандарт безопасности индустрии платежных карт. — Прим. ред.). В наших сервисах используются протоколы шифрования TLS и mTLS, которые обеспечивают защищенную передачу данных. Все критичные системы находятся под защитами внешних и внутренних комплексов противодействия DDoS-атакам. Платежная инфраструктура располагается в отдельном защищенном PCI DSS контуре и не доступна для других сегментов сети. Весь трафик и любая активность на серверах анализируется с использованием внутренней системы мониторинга информационной безопасности — SOC (Security Operations Center). Каждая новая версия наших систем автоматически проходит сканирование на уязвимости. Также мы используем разработанную нами систему фрод-мониторинга (наблюдение, выявление, регистрация и предотвращение мошенничества, связанного с онлайн-платежами. — РБК Тренды)».

Как подключить интернет-эквайринг

Рассмотрим процесс подключения интернет-эквайринга на примере «Тинькофф Кассы». Для подключения достаточно оставить заявку на сайте и загрузить для проверки документы о регистрации ИП или компании и реквизиты банковского счета. Дальше необходимо выбрать тип интеграции: если она стандартная и не требуется индивидуальных доработок, принимать онлайн-платежи можно всего спустя пару часов после подачи заявки.

Вячеслав Рябцев:

«После одобрения заявки предприниматель получает логин и пароль от личного кабинета. В нем нужно заполнить данные о компании, «создать» магазин и выбрать тип интеграции: для мобильного приложения или сайта. Далее происходит настройка способов оплаты и тестирование, после чего можно сразу начать принимать платежи. Если у предпринимателя все документы под рукой, то процесс занимает от 30 минут до пары часов».