Дата публикации: 27.10.2023

В предыдущих выпусках мы говорили о текущем статусе развития устойчивой повестки в Центральной Азии и регионе MENAT (Middle East, North Africa & Turkey). Также РБК и Сбер выпустили обзорный материал, анализирующий ESG-инициативы в странах, которые могут быть привлекательны для отечественных экспортно-ориентированных компаний сегодня — его можно найти здесь. Наша новая статья — об ESG в Южной, Восточной и Юго-Восточной Азии.

Среди всех рассматриваемых в исследовании Сбера макрорегионов этот можно назвать самым активным по развитию ESG-повестки. Здесь не только фиксируется бурный экономический и производственный рост, но также заметен всплеск интереса к устойчивым инициативам. Отдельно от Китая эксперты рассматривают Гонконг — это специальный административный регион Китая, интересный своими устойчивыми практиками и более жесткими требованиями в области ESG.

Татьяна Завьялова, старший вице-президент по ESG, ПАО Сбербанк:

«В Юго-Восточной Азии ESG-практики очень развиты и при этом постоянно совершенствуются, становясь ориентиром для всего мира. Компаниям, которые планируют выходить на этот рынок, нужно быть готовым к высоким требованиям к «зеленой» составляющей бизнеса. Учитывая огромный совокупный ВВП экономик Юго-Восточной Азии, регулярный обмен опытом реализации ESG-повестки может внести значительный вклад в решение задач устойчивого развития и декарбонизацию планеты. Поэтому Сбер и наши клиенты заинтересованы в углублении сотрудничества по линии устойчивого развития с компаниями и организациями данного макрорегиона. И нам есть что предложить и чему поучиться у наших партнеров в этой части света».

Декарбонизация

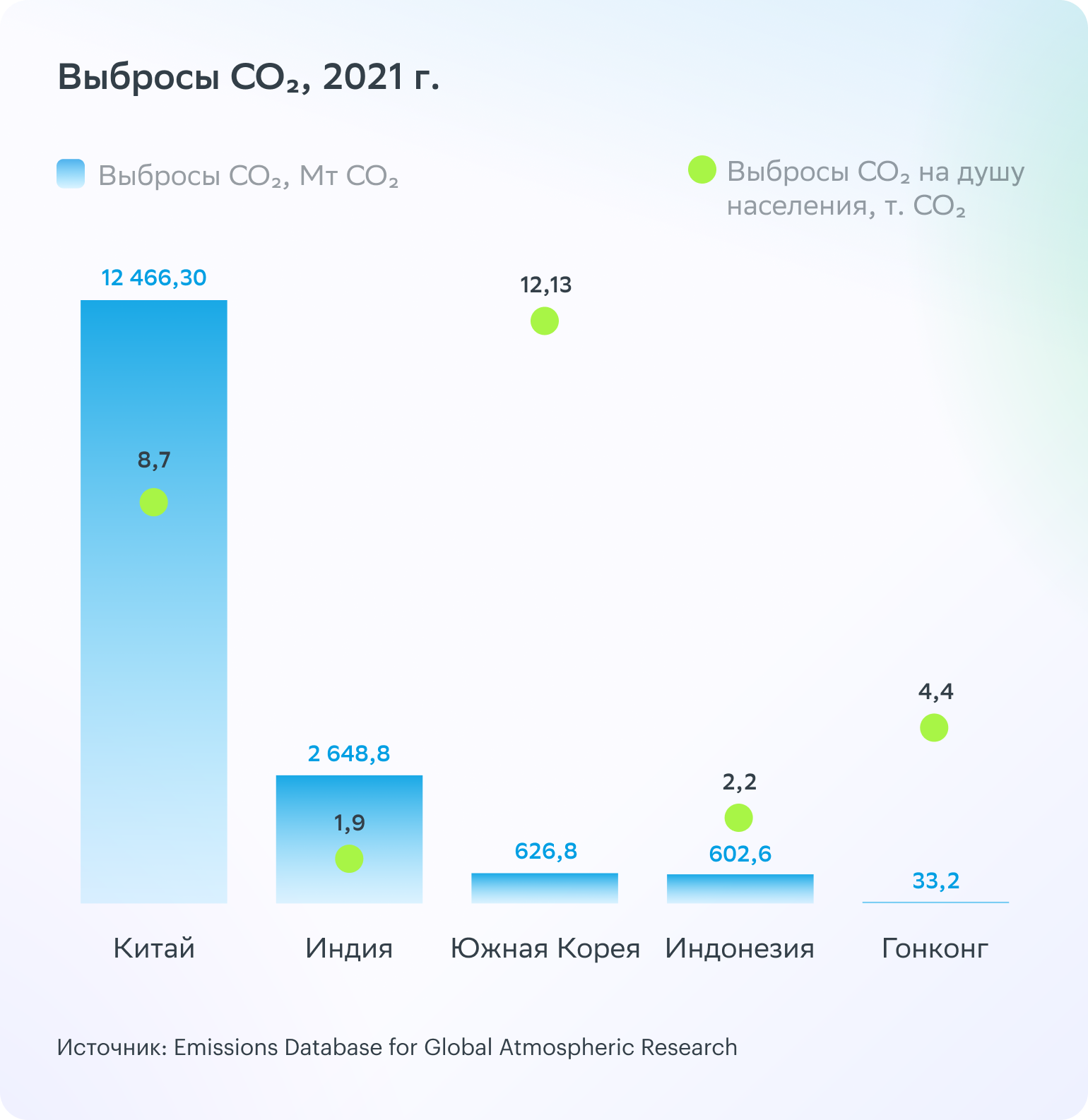

В 2021 году выбросы диоксида углерода в Китае достигли 12,5 Гт СО2. Этот показатель значительно выше эмиссий других государств не только в Азии, но и во всем мире — на долю страны приходится треть глобальных выбросов СО2. При этом некоторые китайские компании осуществляют в разы больше выбросов диоксида углерода, чем отдельные страны. Например, производитель стали China Baowu в 2020 году осуществил выбросы СО2 в атмосферу в объеме, превышающем показатель Пакистана.

Наряду с Китаем и США в топ крупнейших эмитентов диоксида углерода входит Индия — в 2021-м страна произвела 2,6 Гт СО2. В Индонезии и Южной Корее в тот же год зарегистрировано 602,6 Мт и 626,8 Мт выбросов СО2. Гонконг из-за своей сравнительно небольшой экономики оказался самым «чистым» в рассматриваемой пятерке — в 2021-м объем эмиссий диоксида углерода здесь составил 33,2 Мт СО2. По выбросам же СО2 на душу населения рассматриваемые страны не выделяются на фоне других государств. Наибольший показатель здесь у Южной Кореи — 12 т СО2 на человека, страна занимает 23-е место в мире.

В каждой из стран в период с 1990 по 2021 год наблюдается рост выбросов диоксида углерода практически во всех секторах экономики. Самая большая «прибавка» за 30 лет произошла в транспортной отрасли Китая (915%) и в энергетике Индонезии (841%). Однако в Гонконге за тот же период регистрируется снижение выбросов СО2 в среднем на 5% во всех секторах.

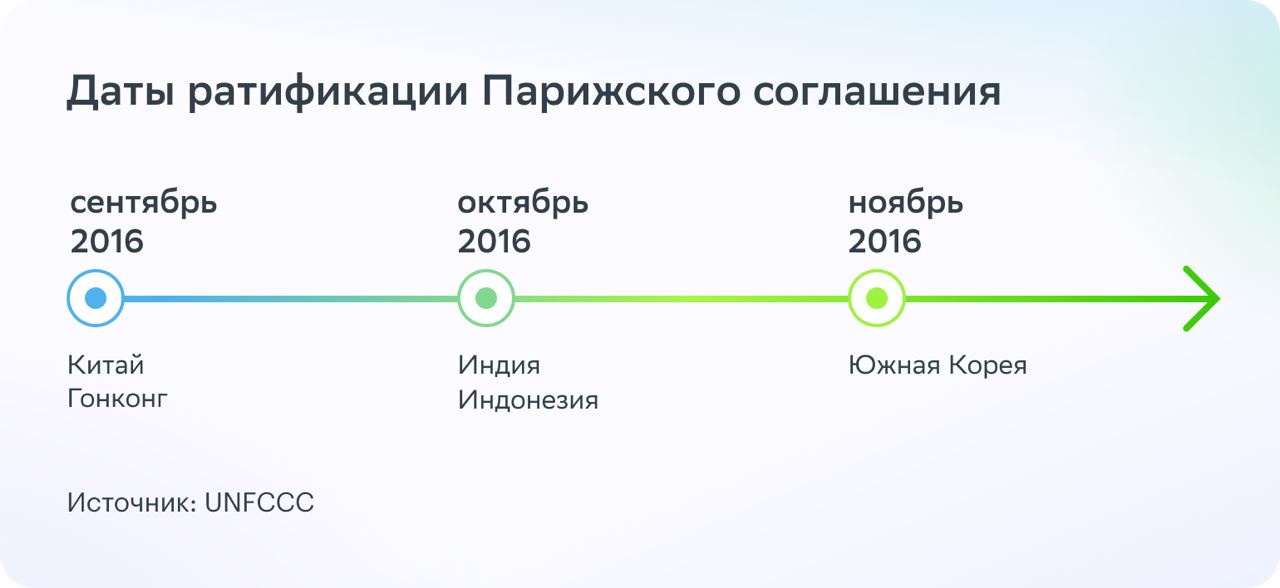

Все рассматриваемые страны установили сроки достижения углеродной нейтральности и ратифицировали Парижское соглашение — причем сделали это быстро, от момента подписи договора до его ратификации прошло лишь несколько месяцев.

Китай хочет стать углеродно-нейтральным к 2060 году — это будет стоить государству примерно $21 трлн. На энергетический сектор страны приходится около 90% выбросов, а значит правительству предстоит решить сложную задачу по его декарбонизации. Для этого Китай должен закрыть тысячи угольных электростанций и резко увеличить выработку чистой энергии. Уже сегодня Китай — мировой лидер в области ВИЭ. Власти страны планируют, что к 2045 году солнечная энергия станет основным источником выработки электроэнергии в стране. Кроме того ожидается, что к 2060 году спрос на уголь сократится на 80%, на нефть — на 60%, на природный газ — более чем на 45%, а пятая часть производимой электроэнергии будет использоваться для производства водорода. Также ведутся работы по снижению выбросов и в транспортном секторе — две трети линий метро и 90% высокоскоростных железнодорожных линий, построенных в мире за последние десять лет, приходятся именно на Китай.

Правительство Гонконга объявило, что город станет углеродно-нейтральным к 2050 году. Стратегия по декарбонизации охватывает четыре направления: выработку чистой энергии, энергосбережение и устойчивое строительство, «зеленый» транспорт и сокращение отходов. Также в следующие 15–20 лет власти выделят порядка $240 млрд на меры, направленные на смягчение последствий изменения климата.

Южная Корея тоже стремится достичь net-zero к 2050 году. Сегодня страна использует уголь для производства более 35% электроэнергии, а возобновляемые источники энергии (ВИЭ) занимают в энергобалансе чуть более 6%. В «Зеленом новом курсе» — стратегии по декарбонизации страны — отмечается, что ВИЭ должны достичь 20% от общего производства электроэнергии к 2030 году и 30–35% к 2040-му. Страна будет постепенно отказываться от угля и атома, а в 2021 году уже объявила мораторий на финансирование угольных электростанций за рубежом. До этого момента Южная Корея была одним из основных инвесторов в зарубежные угольные энергетические проекты.

Кроме того, два года назад власти Южной Кореи опубликовали девятый базовый план в области энергетики, предусматривающий закрытие 20 угольных электростанций к 2034 году (в дополнение к десяти, запланированным к закрытию в восьмом плане). План также включает реконструкцию общественных зданий для повышения их энергоэффективности, восстановление зеленых насаждений в городах, использование новых систем переработки отходов и создание промышленных комплексов с низким уровнем выбросов СО2 для снижения зависимости от ископаемого топлива.

Индонезия намерена прийти к углеродной нейтральности к 2060 году. Летом 2021 года здесь приняли «Долгосрочную стратегию по низкоуглеродному развитию и климатической устойчивости до 2050 года». По подсчетам правительства, понадобятся инвестиции в размере $150‒200 млрд ежегодно в период с 2021 по 2030 годы. Власти Индонезии планируют перевести основное производство электроэнергии с угля на газ и ВИЭ до 2050 года. Также к середине века страна намерена сделать ВИЭ основным источником и получать с их помощью более 43% энергии.

Индия установила срок достижения «чистого нуля» к 2070 году. Ожидается, что уже к 2030-му углеродоемкость ее экономики будет снижена на 45%, а половина электричества будет производиться за счет ВИЭ. Также Центральное управление электроэнергетики Индии заявило, что генерирующие мощности страны к 2030 году составят 817 ГВт, из которых около 64% будут вырабатываться за счет неископаемых видов топлива — в том числе солнечной энергии (34%), энергии ветра (17%), гидроэнергии (8%) и других. Индии придется проинвестировать в энергопереход $10 трлн — $8,4 трлн потребуется для модернизации энергетического сектора, $1,6 трлн на разработку технологий по улавливанию и хранению углерода и на создание проектов по производству «зеленого» водорода.

Системы регулирования выбросов

Все рассматриваемые страны в большей или меньшей степени преуспели в разработке механизмов регулирования и создании систем торговли квотами на выбросы.

В Индонезии внедрение механизма углеродного налогообложения планировалось в апреле 2022-го, однако инициативу перенесли на конец года. При этом в 2021 году Индонезия провела пилотный проект по ограничению выбросов с участием 32 угольных электростанций, однако стоимость тонны выбросов парниковых газов оказалась на порядок ниже средней мировой цены ($2 за тонну CO2 против $34).

В Индии прямого углеродного налога пока нет, но в 2010 году власти ввели дополнительный налог на производителей угля — позднее его повысили с $0,6 до $1,2 за 1 т сжигаемого топлива.

Другим инструментом стала программа энергосбережения, запущенная в 2008-м, — квоты на электричество для промышленности со штрафами для тех, кто использует больше установленного показателя, и сберегающими сертификатами для тех, кто тратит меньше (их можно продавать на биржах). К началу 2022 года работа одной этой программы позволила сократить выбросы на 87 млн т СО2.

Также власти Индии хотят создать единый рынок торговли углеродными сертификатами. Сначала это будут единицы сертифицированного сокращения выбросов — их смогут приобретать компании, желающие снизить углеродный след по собственной инициативе. Позднее будет введена система cap-and-trade (торговля эмиссионными квотами). Пока спрос на сертификаты невысок, но единый рынок и введение квот позволят его стимулировать. В мае администрация штата Гуджарат подтвердила, что готовит запуск такого рынка. Для этого будет использован опыт площадки по торговле сертификатами Particle Pollution (загрязнения воздуха взвешенными частицами), запущенной в 2019 году в городе Сурат.

В Китае национальная система торговли выбросами (China ETS) была запущена в 2021 году. Ожидается, что с ее помощью количество эмиссий удастся сократить вполовину. На первых торгах стоимость права на выброс тонны углерода составила около $7,5, но, по прогнозам Refinitiv, к 2030-му цена поднимется до $20. Китайская система включает в себя подсчет интенсивности эмиссий — доли выбросов к объему производства. Этим она отличается от механизмов других стран, которые, как правило, регулируют лишь объем выбросов. Сейчас ETS распространяется только на энергетический сектор (40% выбросов парниковых газов). Регулирование применяется пока к тем компаниям, чьи выбросы составляют более 26 тыс. т СО2, зафиксированные в течение любого года в период 2013–2019 годов. Ожидается расширение системы торговли выбросами на химию и нефтехимию, производство стали, цветных металлов, строительных материалов, целлюлозно-бумажную промышленность и авиационный сектор.

Гонконг пока изучает возможности создания углеродной биржи. Один из вариантов — формирование добровольного углеродного рынка на базе Гонконгской биржи (HKEX) при консультационной поддержке Китая. Другой путь — создание в районе Большого залива единого углеродного рынка, состоящего из девяти городов провинции Гуандун, Гонконга и Макао, и связанного с углеродной биржей в Шанхае. Такая схема позволит покупать квоты иностранным компаниям. Правительство обещает разработать окончательный проект углеродной биржи до конца текущего года.

При этом с 2019 года в Гонконге действует схема торговли «зелеными» сертификатами — это часть регулирования рынка энергетических компаний. Сертификаты представляют собой эквивалент определенного объема электроэнергии из ВИЭ, который вырабатывается местными энергокомпаниями, или закупается ими у владельцев «зеленых» проектов. В этом механизме участвуют две гонконгские энергетические компании — CLP Power и Hong Kong Electric. Каждая единица энергии оплачивается по специальной цене. В 2021 году надбавка составляла примерно половину розничной стоимости единицы электроэнергии — эту разницу субсидирует государство. Такой подход сокращает период окупаемости инвестиций в оборудование для ВИЭ и стимулирует их дальнейшее использование — в итоге это приводит к снижению стоимости электрогенерации для конечных пользователей. Так, продажи сертификатов компании CLP Power в 2020 году выросли на 70% — до 5 млн кВт·ч по сравнению с 2019-м, что составляет 0,01% от общего объема электроэнергии в Гонконге. В 2020 году Hong Kong Electric продала сертификаты эквивалентные 3,5 млн кВт·ч.

В Южной Корее система торговли квотами на эмиссии СО2 действует еще с 2015 года. На первый год работы механизма правительство страны установило «потолок» выбросов на уровне 573 млн т CO2. Тогда все выделяемые властями квоты были бесплатными для компаний, но сегодня 10% квот продают на аукционе. За пять лет объем торговли углеродными квотами вырос в 7,7 раз до 44 млн т в 2020 году — по сравнению с 5,7 млн т в 2015-м. При этом в 2018 году цена тонны упала с $16,2 до $12, но к 2021 году выросла до $21.

ESG-финансирование, инвестиции, регулирование

Устойчивое финансирование и инвестиции

Индонезия первой среди исламских стран выпустила суверенные «зеленые» облигации (сукуки) на $1,25 млрд в 2018 году, затем в 2019-м — первые в исламском мире «зеленые» розничные облигации на $104,4 млн, в прошлом году — первые в Азии облигации устойчивого развития на $584 млн. В общей сложности к весне 2022 года Индонезия выпустила 17 видов ESG-облигаций на $7,7 млрд. Также в стране заметен всплеск интереса к устойчивым инвестициям — в 2020 году под управлением 14 ESG-фондов находились активы на $203 млн. Рынок ESG-кредитов, выданных индонезийскими банками, к концу 2020-го вырос до $55,9 млрд.

В Индии рынок ESG-финансов сравнительно невелик, но интерес инвесторов растет — приток средств в местные ESG-фонды (сегодня их 10) в 2021 году вырос на 80% — до $510 млн. Суммарный объем выпуска «зеленых», социальных и облигаций устойчивого развития увеличился на 585% в 2021 году и составил $7,5 млрд — это лучший показатель в АТР. Совокупный объем выпуска таких бумаг — $19,5 млрд.

Китай стал вторым по величине рынком «зеленых» кредитов в АТР и вторым после США по выпуску «зеленых» облигаций. Более того, в 2021 году Поднебесная стала крупнейшим рынком климатических инвестиций за пределами Европы, обогнав США, — активы климатических фондов выросли до рекордного уровня в $46,7 млрд. На конец 2021 года совокупный выпуск «зеленых» облигаций достиг $200 млрд — они составляют 95% всех ESG-облигаций в Китае. 62% из них были включены в базу данных Climate Bonds — Green Bond Database — это значит, что бонды соответствуют международным стандартам Climate Bonds Taxonomy, а не только национальным стандартам Китая. Объем «зеленых» кредитов по итогам 2021 года составил $2,5 трлн. Аналитики также связывают подобный скачок с политикой Народного банка Китая (НБК) — в прошлом ноябре он запустил программу льготного кредитования банков, которая стимулирует развитие проектов по сокращению выбросов парниковых газов. С ее помощью банки могут привлечь до 60% суммы, необходимой для реализации проекта, по пониженной ставке в 1,75%.

В Гонконге в 2021 году общий объем выпущенных облигаций и предоставленного финансирования в сфере ESG составил $57 млрд. Из них $31,3 млрд — ESG-облигации, причем 72% из них — «зеленые». Объем выданных ESG-кредитов достиг $25,4 млрд.

Рынок «зеленых» облигаций Южной Кореи в 2021 году стал вторым по объему в Азии (после Китая). Однако страна больше ориентирована на социальные облигации и входит в топ-5 стран в мире по их выпуску. В прошлом году на корейском рынке были выпущены ESG-облигации на сумму в $66 млрд — 71% из них социальные. Объем ESG-финансирования по итогам 2020 года составил $140 млрд. Также с 2017 года поток ESG-инвестиций в стране вырос в восемь раз.

«Зеленая» таксономия

С конца 2021 года в Южной Корее действует национальная «зеленая» таксономия — K-Taxonomy, критерии которой сопоставимы с Таксономией ЕС и повторяют часть ее положений. K-Taxonomy классифицирует 69 экологических видов экономической деятельности, отвечающие шести целям устойчивого развития ООН: сокращение выбросов углерода, адаптация к изменению климата, устойчивое сохранение водных ресурсов, повторное использование ресурсов, предотвращение загрязнения, сохранение биоразнообразия.

Согласно K-Taxonomy экономическая деятельность может состоять из «зеленого» и переходного сектора — к нему относятся направления деятельности, которые признаются экологичными лишь временно. Например, корейские электростанции, использующие природный газ и производящие выбросы менее 340 г CO2/кВт·ч, будут классифицироваться как зеленые с 2030 по 2035 год. Этот шаг позволит инвесторам и финансовым учреждениям выпускать «зеленые» облигации или финансировать проекты по производству СПГ. К переходному сектору отнесли сокращение выбросов парниковых газов на малых и средних предприятиях, производство энергии на основе СПГ и смешанного газа, производство водорода на основе СПГ, судостроение и экологичные морские перевозки.

В 2015 году Китай первым в мире сформировал перечень проектов, которые могут финансироваться посредством «зеленых» облигаций (национальная таксономия) — каталог зеленых проектов Green Bond Endorsed Project Catalogue. В 2021 году документ пересмотрели и адаптировали с учетом международных стандартов. Сейчас НБК работает над созданием таксономии переходного финансирования для углеродоемких секторов (тепловой энергетики, производства стали и цемента, сельского хозяйства и других).

Гонконг временно использует таксономии «большого» Китая и ЕС. В конце 2020 года была организована Межведомственная координационная группа по экологическому и устойчивому финансированию Гонконга. Ее цель — помочь финансовой экосистеме адаптироваться к потребностям экономики с учетом целей по декарбонизации. Координационная группа также создала Центр «зеленых» и устойчивых финансов, который разрабатывает соответствующие рекомендации и создает зеленую таксономию специально для Гонконга.

Своя «Зеленая таксономия» в начале этого года появилась и в Индонезии. За ее основу взяты аналогичные документы Китая, Евросоюза и стран Ассоциации государств Юго-Восточной Азии (АСЕАН). Документ основан на четырех принципах: ответственные инвестиции, устойчивые бизнес-стратегии и практики, контроль социально-экологических рисков, принципы управления (открытость, подотчетность, ответственность, независимость, профессионализм и честность).

В Индии национальной таксономии нет, однако Совет по ценным бумагам и биржам выдвигает особые требования к облигациям — бонды могут считаться «зелеными», если привлеченные с их помощью средства будут использованы для следующих проектов: развитие возобновляемых источников энергии, экологичные технологии для транспорта, устойчивые технологии водоснабжения, адаптация к изменению климата, обеспечение энергоэффективности, устойчивые системы утилизации отходов, устойчивое сельское хозяйство, сохранение биоразнообразия.

Раскрытие информации

В Китае обязательной ESG-отчетности пока нет. Но в конце 2021 года Министерство экологии и окружающей среды ввело требование по раскрытию экологической информации со стороны предприятий, превышающих установленный лимит потребления энергии на единицу продукции, использующих токсичное сырье или осуществляющих выбросы вредных веществ в процессе производства, Кроме того, данные требования применимы к листинговым компаниям и компаниям, имеющим экологические или природоохранные нарушения за предыдущий год. А в июне 2022-го вступил в силу набор добровольных руководящих принципов для китайских компаний по отчетности об экологических, социальных и управленческих показателях. Этот документ дает представление о том, как может выглядеть обязательное раскрытие информации в стране в будущем, хотя многие предприятия Китая добровольно раскрывают отчетность по ESG еще с 2000-х годов.

Гонконг обязал листинговые компании предоставлять данные об ESG еще в 2016 году. А в 2019-м Гонконгская биржа выпустила обновленное «Руководство по отчетности ESG», где потребовала раскрывать информацию о 23 ключевых социальных показателях в формате «соблюдай или объясни». Также в городе действует Кодекс корпоративного управления, требующий от листинговых компаний включать данную информацию в годовой отчет.

В Южной Корее обязательной ESG-отчетности сейчас нет, но ее планируют внедрять поэтапно: документы за 2025‒2026 финансовый год будут готовить крупные листинговые компании с капитализацией выше $1,5 млрд, а к 2030 году — все предприятия, зарегистрированные на бирже. Кроме того, еще с 2019 года зарегистрированные на бирже организации с общим объемом активов от $1,5 млрд должны раскрывать свои отчеты о корпоративном управлении, а с 2026 это требование коснется и других компаний.

Основным документом, контролирующим раскрытие информации в Индонезии, считается принятый в 2017 году закон № 51. Регулирование распространяется на финансовые институты, публичные компании и институциональных инвесторов. В отчетах публичных компаний должна содержаться информация о принятых мерах по соблюдению социальной и экологической ответственности, объяснение стратегии устойчивого развития, точечные ESG-показатели. А финансовые институты ко всему прочему должны представлять план действий по устойчивому финансированию.

Еще в 2012 году Совет по ценным бумагам и биржам Индии обязал топ-100 крупнейших по капитализации компаний страны готовить отчеты об ответственном ведении бизнеса (BRR). С 2015 BRR стали готовить топ-500 предприятий, с 2019-го — топ-1000. Также в 2019 году Индия утвердила Национальные руководящие принципы ответственного ведения бизнеса (NGRBC). Эти рекомендации применимы и к крупным компаниям, и к субъектам малого и среднего предпринимательства и сопоставимы с Руководящими принципами ОЭСР для многонациональных предприятий. После утверждения NGRBC изменились и правила отчетности: с 2022-2023 финансового года топ-1000 крупнейших индийских компаний по рыночной капитализации обязаны предоставлять расширенный отчет об ответственности бизнеса и устойчивом развитии (BRSR), учитывающий в том числе NGRBC. Подобная отчетность для остальных публичных компаний пока останется добровольной.

Южную, Восточную и Юго-Восточную Азию можно назвать самым ESG-продвинутым регионом из всех рассмотренных, однако каждая страна вносит ощутимый вклад в глобальные выбросы парниковых газов. По сравнению с государствами Центральной Азии, Ближнего Востока и Турции, у этого макрорегиона есть возможности и средства на развитие ESG-инициатив, а потому всплеск интереса к устойчивому развитию и активные шаги по его продвижению обоснованы. Кроме того, юго-восток Азии продолжает синхронизироваться с международными соглашениями, стандартами и принципами, включен в глобальную ESG-повестку, сотрудничает с ЕС, США и другими странами. А потому российским компаниям стоит внимательнее следить за происходящими здесь изменениями. Узнать подробности о проводимых политиках в области устойчивого развития, стратегических документах и инициативах крупных компаний в каждой конкретной стране можно в аналитических обзорах Сбера.

Больше материалов о ESG-политике в разных регионах — в проекте «Мир через призму ESG».

Реклама, ПАО Сбербанк