Об эксперте: Артур Асланов, руководитель направления Smart Placement Ads в Retail Rocket Group

Что такое ретейл-медиа

Ретейл-медиа — это комплекс рекламных возможностей онлайн-ретейлера, который тот продает брендам для продвижения их продукции. Как правило, в эту категорию включают товарную рекламу (продвижение в ленте и на полках с рекомендациями), медийные размещения (баннеры, видеоролики, сторис), email-рассылки и web push.

Иногда ее расширяют до вообще всех рекламных инструментов в наличии у ретейлера. Например, к ретейл-медиа можно отнести наружную, радио-, ТВ- или контекстную рекламу, приобретенную площадкой для продвижения внутренних акций вроде «Черной пятницы». Однако эти форматы, как правило, вторичны для рынка ретейл-медиа, так как не связаны напрямую с индустрией e-commerce.

«Горячий» сегмент рынка онлайн-рекламы

Сегодня по всему миру крупные и средние представители розничной торговли (маркетплейсы и мультибрендовые магазины) активно трансформируют свои онлайн-площадки в сети ретейл-медиа. Amazon, Walmart, eBay, Instacart, Macy’s, Farfetch, Alibaba, Carrefour, Zalando, Mercado Libre, Ozon и другие онлайн-ретейлеры разрабатывают и модернизируют внутренний рекламный инвентарь, предоставляя брендам все больше возможностей для размещения рекламы на своих ресурсах. Рост рынка настолько стремителен, что международные СМИ называют ретейл-медиа самым «горячим» сегментом рынка онлайн-рекламы, который уже теснит его ключевых игроков — Google и Meta (организация признана в России экстремистской и запрещена). Так, по прогнозам исследовательской компании eMarketer, в 2024 году на каждые $6 расходов на диджитал-продвижение будет приходиться $1, потраченный на ретейл-медиа. А по оценкам медиаинвестиционной группы Group M, новая индустрия уже захватила 18% глобального рынка цифровой рекламы и к 2027 году вырастет еще на 60%.

Причина такого «ажиотажа» со стороны представителей онлайн-розницы — в высокой доходности нового инструмента. По данным консалтинговой компании BCG, современные онлайн-ретейлеры получают очень небольшую маржу от основного бизнеса. Продажа же рекламы позволяет им не просто открыть новый источник прибыли, но и дает возможность полностью изменить бизнес-модель на рекламную, делегировав ответственность за маржинальность продаж на сейлеров. В BCG также рассчитали, что в перспективе трансформация в ретейл-медиа может приносить онлайн-ретейлерам валовую рентабельность от 70 до 90%.

Новый элемент маркетинг-микса

Однако шум вокруг нового рекламного канала создают не только ретейлеры, но и бренды, которые активно в него инвестируют. По данным Forbes, у 74% диджитал-рекламодателей выделен бюджет на ретейл-медиа, а, согласно майскому исследованию консалтинговой компании McKinsey, 73% из них планировали увеличить свои траты на этот канал в ближайший год. Ряд экспертов также называют ретейл-медиа «новым элементом маркетинг-микса».

Увеличение спроса на новый рекламный канал вызвано его впечатляющей результативностью. Опрос LivеIntent показал, что два из трех маркетологов отмечают: по своей эффективности ретейл-медиа превосходит все другие инструменты цифровой рекламы. Более того, при правильных настройках бренды могут получать трехзначный ROAS (показатель рентабельности рекламных расходов) от рекламных кампаний, запущенных через ретейл-медиа.

Такая эффективность канала основана на двух факторах — качестве данных и качестве аудитории:

- Качество данных. Ретейл-медиа оперирует first party data — самым полным и ценным видом информации об интернет-пользователях. История покупок, посещений страниц, добавлений в избранное и корзину, средний чек, статистика брошенных корзин — эти и многие другие данные известны онлайн-площадкам. Ни одному другому инструменту интернет-рекламы (кроме CRM-системы) такая информация недоступна — Google, Meta, «Яндекс Директ» и другие представители диджитал-рынка используют third party data. Это файлы, которые устанавливаются в браузерах интернет-пользователей и собирают данные об их активности в интернете (на основе информации, которую они аккумулируют, работает почти вся контекстная и таргетированная реклама).

- Качество аудитории. Пользователи, которые пришли на маркетплейс или в онлайн-магазин, уже готовы к покупке. Они находятся в магазине и имеют наименьшее число барьеров к завершению своего покупательского маршрута. Именно поэтому любое рекламное сообщение действует на них эффективно.

Как появились и развивались ретейл-медиа

Продажа рекламы — естественный этап развития любого бизнеса, который имеет доступ к большим объемам аудитории. Раньше ретейлеры активно использовали его для увеличения доходности, но в основном в офлайн-формате: продавали рекламные места в точках продаж (POS-продвижение), а также в различных материалах директ-маркетинга. Когда же развитие информационных технологий и онлайнофикация покупателя привели к бурному росту e-commerce, фокус индустрии начал смещаться в сторону интернет-рекламы — монетизации трафика посредством размещения баннеров, рассылок и так далее. Движение возглавили крупнейшие универсальные маркетплейсы — площадки, у которых было что продавать (трафик многомиллионной аудитории), кому продавать (десятки заинтересованных брендов), а также имелись бюджеты, позволяющие нанять собственный штат IT-разработчиков и закупить инфраструктуру.

Пионером и главным трендсеттером ретейл-медиа принято считать Amazon. Он начал развивать свою рекламную сеть в 2012 году и через восемь лет стал третьим крупнейшим оператором онлайн-рекламы в США после Google и Facebook (принадлежит Meta, организация признана в России экстремистской и запрещена). За Amazon подтянулись eBay, Walmart, Instacart, Macy’s, Target, Etsy и другие универсальные и нишевые маркетплейсы: они также начали строить внутри своей e-comm-инфраструктуры рекламные сети. К 2016 году развитие американского рынка ретейл-медиа вошло в активную фазу: тогда всего за пять лет размер индустрии увеличился с $1 млрд до $30 млрд. Сегодня рынок растет в среднем на 20% в год и, по оценкам BCG, к 2026-му захватит 25% бюджетов, выделенных на цифровую рекламу.

Параллельно с американским рынком активно развивался еще один — азиатский. В 2007 году «китайский Amazon» Alibaba, владеющий несколькими маркетплейсами (Taobao, Tmall и AliExpress), запустил рекламную платформу Alimama, которая позволяла брендам рекламироваться на всех своих онлайн-площадках. В 2016-м компания увидела первый внушительный доход в $9,5 млрд, а к 2021-му увеличила его до $31,5 млрд. В 2022-м Alibaba обогнал Amazon по мировой выручке ($41,8 млрд против $37,99 млрд), заняв третью строчку в рейтинге самых успешных компаний по продаже интернет-рекламы после Google и Meta.

В России о ретейл-медиа начали задумываться около четырех лет назад. Первые площадки, которые начали активно развивать это направление, как и везде, были универсальные маркетплейсы. В 2019 году Ozon запустил рекламную платформу, которая позволяла сейлерам продвигаться через промополки и рекламные баннеры. За Ozon последовали другие ключевые игроки — Wildberries и «Яндекс Маркет».

Сильный толчок к развитию рынку дала пандемия, а также февраль 2022 года. Ускорившийся рост рынка e-сommerce, а также уход зарубежных рекламных игроков увеличили спрос на новые рекламные инструменты. Особенно это заметно по финансовым показателям Ozon: в 2020 году доход компании от рекламы составил ₽4 млрд, а в 2022 году уже достиг ₽26,3 млрд.

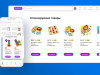

Новые рыночные условия также простимулировали интерес к новому рекламному каналу среди нишевых маркетплейсов и SMB-площадок (онлайн-ресурсов малого и среднего бизнеса). Ранее они не могли присоединиться к тренду, потому что не имели ресурсов на содержание штата IT-разработчиков. Однако в 2020 году на российском рынке начали появляться AdTech-инструменты для трансформации в ретейл-медиа нишевых маркетплейсов и мультибрендовых магазинов. Как правило, они представляют собой облачные платформы, которые встраивают готовый рекламный онлайн-инвентарь (плейсменты для размещения рекламных форматов) в e-comm-инфраструктуру площадки (сайт и мобильное приложение). После их внедрения даже небольшие ресурсы превращаются в крупные автоматизированные площадки по продаже онлайн-рекламы. Благодаря таким AdTech-решениям новыми участниками рынка ретейл-медиа стали «Детский мир», «Утконос», «Мегамаркет», Pharmacosmetica и другие площадки.

«Революционный» таргетинг

Эволюция ретейл-медиа происходила и до сих пор происходит бок о бок с развитием рынка e-commerce, технологий big data и искусственного интеллекта. Когда ретейлеры только начали разрабатывать платформы ретейл-медиа, их рекламные форматы были ограничены техническими характеристиками CMS-систем. Как правило, многие площадки могли предложить брендам лишь статическое размещение баннера на главной странице сайта или в категории товара в формате баннера, а также место в email-рассылке. В то время доходы ретейлеров от рекламы были ограниченными, так как такое продвижение они могли предложить лишь небольшому количеству брендов: одно рекламное место выкупалось только одним рекламодателем.

Настоящая революция в сегменте произошла с появлением RetailTech-решений, предназначенных для работы с big data и ML-алгоритмами. Площадки переориентировались на data-driven маркетинг (решения в таком подходе принимаются на основе данных) и персонализацию и стали предлагать своим рекламодателям таргетинг в различных форматах: баннеры, видеоролики, спонсорские товары, продвижение на полках с рекомендациями, email- и push-рассылки. Теперь на одном месте могли размещаться несколько рекламодателей, а к клиентам маркетплейсов присоединился SMB-сегмент, который наконец смог позволить себе продвижение в ретейл-медиа (статичные размещения «на всех подряд» стоили дорого, а за счет таргетинга стоимость рекламы подешевела).

Появление таргетинга в ретейл-медиа имело фундаментальное значение для развития рынка ретейл-медиа и онлайн-рекламы. Во-первых, оно сразу сказалось на доходности сегмента. К примеру, Alibaba внедрил big data платформу в 2015 году, а в 2016-м уже увидел значительный рост выручки. Во-вторых, именно в этот момент ретейл-медиа стали прямыми конкурентами Google и Meta, а значит, рынок онлайн-рекламы изменился навсегда.

Перспективы рынка ретейл-медиа

Ретейл-медиа — новый мировой тренд и быстрорастущий рынок, который в ближайшие годы продолжит активно захватывать сферу онлайн-рекламы. Причин для этого несколько.

- Взлет рынка ретейл-медиа будут диктовать бурный рост e-comm-индустрии и изменение покупательского поведения. Согласно данным Data Insight, к 2024 году около 38% продаж розничной торговли в России будут приходиться на онлайн-торговлю. Это означает, что все больше людей будут покупать в онлайне, а рекламодатели продолжат релоцировать бюджеты в инструменты интернет-продвижения. И вряд ли они пропустят тот, который предлагает высокую эффективность.

- Второй фактор, который окажет серьезное влияние на развитие ретейл-медиа, — отказ от использования third party cookies. По оценке IAB (Международная ассоциация по рекламе), запрет на «печеньки» приведет к росту рекламных бюджетов, а значит, маркетологи захотят использовать first party data. По оценке компании Econsultancy, которая занимается цифровым обучением маркетологов, это самый ценный вид информации об интернет-пользователях. Для этого маркетологи начнут искать каналы, которые предоставляют такие данные. И найдут их среди ретейл-медиа.

- Большую роль сыграет стремление ретейлеров перевести бизнес на высокомаржинальную рекламную бизнес-модель. Поскольку спрос на продвижение в ретейл-медиа стабильно высокий и это направление приносит больше рентабельности, чем основной бизнес, площадки будут его активно развивать, постепенно делегируя ответственность за продажи на сейлеров (мерчантов).

В России эти факторы дополняются еще одним — уходом зарубежных рекламных платформ. Из-за отсутствия эффективных методов таргетирования отечественные компании уже активно тестируют возможности нового рекламного инструмента и в будущем, по прогнозам коммуникационной группы компаний «Оккам», продолжат с ним работать. В 2022 году российский оборот ретейл-медиа составил ₽54 млрд, а в 2023 году вырастет более чем в два раза — на 108,3%, ожидают в ней.

Кроме того, есть мнение, что развитие ретейл-медиа не остановится на ретейлерах. По прогнозам BCG, экспансия нового рынка в перспективе перейдет на другие коммерческие онлайн-ресурсы, имеющие в распоряжении большую клиентскую базу. Так, по их оценке, первые претенденты на трансформацию — туристические компании, а также ресурсы по продаже билетов на транспорт.