Телеграм-канал «Русский Венчур» и база данных стартапов Baza.vc провели исследование российской венчурной индустрии «Венчурный индекс 2023» при участии Softline Venture Partners, MTS StartUp Hub, а также клубов бизнес-ангелов «Синдикат» и «Разведка».

«В течение последних 2–3 лет многие предприниматели, инвесторы, представители инновационных компаний столкнулись с рядом кризисных ситуаций. Геополитические события сильно влияют на бизнес-процессы, цепочки поставок, возможность создавать новые технологические продукты и решения, а также влекут за собой изменения для желающих вкладывать капиталы в такие инновационные компании в России и за рубежом.

Ежегодные замеры жизнеспособности рынка и настроений его игроков дают нам возможность не только описывать текущее состояние венчура в России, но и позволят возвращаться к этим данным в будущем, чтобы понять, какие тренды и события повлияли на его динамику и развитие», — подчеркнул Алексей Мосолов, основатель Baza.vc и венчурный партнер МТС StartUp Hub.

Как исследовали

Эксперты опросили 150 активно инвестировавших в последние годы российских игроков: представителей частных, корпоративных и государственных инвестиционных фондов, а также частных инвесторов. 66 участников заполнили анкету. Вопросы касались стадий инвестирования, средних чеков, количества фондов в управлении, распределении портфельных стартапов по странам. Респонденты могли выбрать несколько вариантов ответов.

Стадии инвестирования российских игроков

Исследование показало, что 70% российских фондов предпочитают вкладываться в проекты на стадиях Seed и Series A. Более четверти опрошенных в качестве наиболее типичной стадии инвестирования назвали Pre-seed. Лишь 11% респондентов заявили, что вкладываются в стартапы в раундах В+.

Почти 80% бизнес-ангелов предпочитают заходить в проекты в посевных раундах. Половина опрошенных инвестирует на Pre-seed стадии. Для 22% более свойственно участвовать в раундах серии А.

Раунды инвестиций:

- Pre-seed (предпосевной раунд) — у основателя проекта есть лишь идея, а план — что он будет делать и с кем только формируется;

- Seed (посевной раунд) — основатели тестируют бизнес-модель, если она работает и считается перспективной, то проект начинает расти и привлекает инвесторов;

- Ангельский раунд — то же, что и посевной, только инвестор не только дает денег, но и становится наставником;

- Раунд А — стартап превращается в компанию, и начинает зарабатывать сам. Инвесторы же борются за внимание владельцев компании;

- Раунд В — компания, как правило, зарабатывает сама. Но если этого не происходит, то новые инвесторы ориентируются на динамику проекта;

- Раунды C, D и IPO — раунды, где компании готовятся к IPO — первому публичному размещению акций на фондовом рынке.

Средний чек

Средний чек у существенной части фондов колеблется от $500 тыс. до $1 млн:

- 7% — до $100 тыс.;

- 28% — $100–$500 тыс.;

- 30% — $0,5–$1 млн;

- 26% — $1–$3;

- 9% — от $3 млн.

«Чек Softline Venture Partners остался прежним — ₽30–₽300 млн на стадиях Seed и Seed+. Потребности стартапов не изменились, возросла только их конкуренция за раунды в связи с оттоком капитала. При этом после ухода западных вендоров для российских стартапов открылся гигантский внутренний рынок. У IT-компаний есть примерно пять лет для бурного роста и занятия освободившихся ниш. В лидерах гонки за долю рынка будут те, кто уже прошел стадию MVP (минимального жизнеспособного продукта) и имеет налаженные каналы продаж. Такие каналы продаж — ключевое преимущество корпоративных фондов», — отметила вице-президент по инвестициям Softline, управляющий партнер Softline Venture Partners Елена Волотовская.

Что касается бизнес-ангелов, то почти 60% инвестировали чеками $20–$50 тыс. По 21% опрошенных сообщили, что средний чек у них составляет $50–$100 тыс. и $100–$500 тыс. соответственно.

44% респондентов заявили, что объем их фондов колеблется в вилке $11–$50 млн. Почти треть фондов (31%) измеряется $50–$200 млн. Размер 23% фондов составляет $10 млн. Лишь у 2% фондов с российскими корнями объем превышает $200 млн.

Российские проекты и самоопределение фондов

Российскими считаются проекты, у которых более 50% текущих и планируемых доходов/расходов совершают на территории России. В портфелях 37% фондов нет отечественных стартапов. У 30% фондов более половины портфеля состоят из российских проектов. 49% бизнес-ангелов отметили, что больше половины их портфелей состоит из отечественных компаний, а у 28% они занимают меньше половины.

Участниками глобального рынка считают себя 70% фондов. Оставшиеся 30% назвались игроками отечественного рынка. Большинство частных инвесторов (61%) также определили себя как участников российского рынка.

«Российские стартапы пытаются остаться глобальными, несмотря на закрытие части рынков. Всем интересны емкие и растущие рынки с большим населением — Юго-Восточная Азия, Латинская Америка, Индия, Китай, Ближний Восток. Однако стартовые позиции уже не те. Российские проекты получают меньше финансирования, но по-прежнему вынуждены много тратить, чтобы конкурировать с иностранными игроками в глобальном масштабе», — высказала мнение Елена Волотовская.

Интерес к российским инвесторам

Интерес 49% зарубежных стартапов к российским инвесторам существенно снизился, 14% — немного снизился, 27% — никак не изменился. 10% иностранных стартапов повысили интерес к инвесторам с российскими корнями.

«Геополитическая ситуация вполне закономерно повлияла на падение интереса зарубежных стартапов к инвесторам с российским корнями. Это подтверждают и результаты исследования. При этом мы отмечаем рост интереса стартапов к венчурным рынкам стран СНГ, например, Казахстана, который активно развивает собственную стартап-экосистему. Однако условия, на которых российские венчурные фонды готовы выделять финансирование, могут быть более привлекательными на фоне борьбы за иностранные стартапы с инвесторами без российских корней», — сообщил директор по инновациям и инвестициям МТС, основатель StartUp Hub Дмитрий Курин.

Наращивание объема инвестиций

Большая часть (60%) фондов намерены нарастить объем инвестиций в течение следующих 12 месяцев. Однако для трети (37%) ничего не изменится в ближайшей перспективе. Бизнес-ангелы также настроены позитивно в рамках своей работы на венчурном рынке. Многие из них (44%) намерены вкладываться в стартапы и дальше, а также увеличивать объем финансирования. 39% бизнес-ангелов в ближайший год планируют не снижать темп инвестиций.

«Сейчас на российском рынке деньги бизнес-ангелов оказались заперты, при этом их надо куда-то инвестировать. Все бизнес-ангелы, которые остались в России, понимают, что портфель проектов — это одно из самых правильных вложений капитала в текущей ситуации. Более того, сейчас ряды бизнес-ангелов активно пополняются новыми участниками, людьми, которые раньше не занимались венчурными инвестициями. Они использовали более традиционные активы, которые после событий 2022 года их разочаровали. Теперь они ищут и пробуют новые способы инвестирования», — отметила сооснователь венчурного клуба «Синдикат» Анна Морозова.

Где фонды ищут инвесторов

70% представителей фондов ориентируются на частных лиц, предпринимателей, family офисы и просто обеспеченных людей. 57% участников исследования намерены привлечь средства в новые фонды от зарубежных бизнес-ангелов. Еще 40% опрошенных считают наиболее подходящими кандидатурами на роль LP иностранных институциональных инвесторов. 23% — иностранные компании, 20% — российские IT-компании без госучастия, 10% — российские госкомпании и 7% — российские институциональные инвесторы.

Основными источниками пайплайна для фондов (стартапы, которые присылают заявки) — это рекомендации других венчурных фондов и фаундеров, а также входящие обращения, клубы и сообщества. Бизнес-ангелы же предпочитают получать информацию прежде всего в клубах и сообществах, от венчурных партнеров.

В какие проекты инвестируют и как их выбирают

Как для фондов, так и для ангелов наиболее привлекательным для инвестирования направлением является SaaS, B2B Software, AI/ML и FinTech:

- 47% — облачные вычисления;

- 38% — программное обеспечение для сектора B2B;

- 33% — финансовые технологии;

- 33% — искусственный интеллект и машинное обучение;

- 16% — медицинские технологии;

- 13% — фудтех;

- 13% — кибербезопасность;

- 13% — образовательные технологии;

- 11% — маркетплейсы;

- 9% — технологии виртуальной и дополненной реальности;

- 9% — технологии здравоохранения (HealthTech);

- 9% — AdTech.

Большинство участников опроса (62%) ключевым критерием привлекательности проекта считает растущие показатели. Для 36% респондентов важны личные качества фаундеров, возможность выхода из проекта, прогресс на целевых рынках, для 34% — бизнес-опыт команды и конкурентные преимущества продукта. 32% респондентов среди важных критериев выделяют перспективы на глобальном рынке, 30% — объем рынка проекта, 26% — стадию проекта, 23% — отрасль проекта, 21% — дивидендный потенциал и 9% — участие в сделке известных инвесторов.

А вот 56% бизнес-ангелов щепетильно относятся к наличию бизнес-опыта команд.

«Бизнес-ангелы часто принимают решение эмоционально, общаясь с крутыми фаундерами. Частники могут позволить себе отойти от жесткого перечня активов, который предлагает фонд, и проинвестировать в то, во что верят сердцем. Я думаю, что это хорошо, потому что на любой стадии важны определенные качества у разных инвесторов, и на более ранней — это та самая «чуйка», которую объяснить часто довольно трудно. Это дает возможность и ангелам, и стартапам найти друг друга и в итоге заработать всем», — говорит Анна Морозова.

Настроения на венчурном рынке

Оценивая сегодняшнее положение венчурного рынка, существенная доля участников исследования оказалась пессимистично настроенной. Большинство не видит каких-либо позитивных новостей в инвестиционной индустрии за прошедший год. Но все же положительным моментом для рынка, по мнению респондентов, стал уход зарубежных компаний и иностранных инвесторов, что может стать отличной возможностью для развития отечественных игроков. Среди позитивных событий респонденты выделили: реальную потребность в импортозамещении, новые инструменты поддержки, усложнение путей вывода капитала, рост интереса стратегов к стартапам, возврат к дивидендной модели.

Самыми негативными событиями стали:

- специальная военная операция;

- отъезд талантов;

- санкции, экономический кризис;

- падение оценок и мультипликаторов;

- уход иностранного капитала;

- сжимание рынка;

- суды над стартапами (Avito, Skolkovo VC).

«У многих явлений есть две стороны медали. Например, с одной стороны, падение мультипликаторов означает снижение стоимости портфельных компаний. С другой стороны, падение оценок можно воспринимать как позитивное явление, потому что теперь инвестиции в проекты стали «дешевле», — заявил основатель baza.vc, венчурный партнер МТС Startup Hub Алексей Мосолов.

Господдержка венчурного рынка

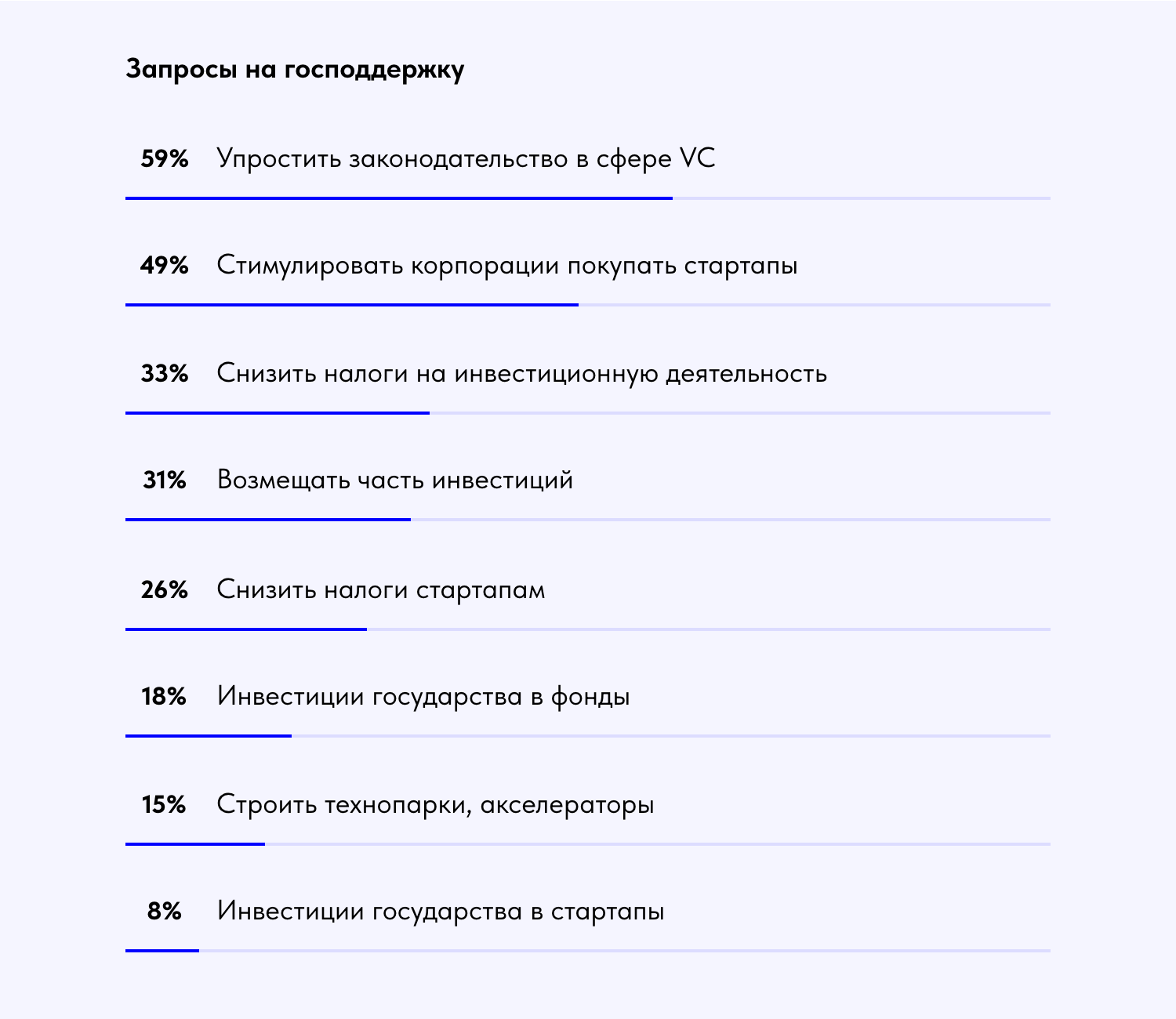

Говоря о поддержке российского венчурного рынка со стороны властей, 59% опрошенных указали, что необходимы меры по упрощению регулирования рынка. 49% считает важным мотивировать корпорации приобретать стартапы. Треть (33%) выступает за снижение налогов для тех, кто ведет инвестиционную деятельность. 31% проголосовали за возмещение части инвестиций, а 26% предложили снизить налоги для стартаперов.

С полными результатами исследования можно ознакомиться на портале Baza.vc.