В 2021 году банки развивали мобильные приложения в первую очередь с целью борьбы за транзакционную активность клиентов. Об этом говорится в исследовании консалтингового агентства Markswebb «Mobile Banking Rank 2021».

Markswebb в ноябре 2021 года оценил банковские приложения 25 российских банков для частных лиц. Это самые популярные банки, предлагающие клиентам полную линейку продуктов — карты, кредиты и вклады.

Как банки улучшили процесс платежей

- Повысили удобство оплаты с помощью QR-кода через Систему быстрых платежей (СБП).

- Стали отображать суммарные остатки по всем продуктам банка.

- Стали давать более прозрачную обратную связь после проведения транзакции. «Раньше, кроме Тинькофф Банка, никто не показывал баланс до и после проведения транзакции. Теперь и другие банки начали это делать, создавая у пользователя четкое понимание о завершении операции и изменениях, которые произошли с его счетом в результате», — приводят пример авторы исследования.

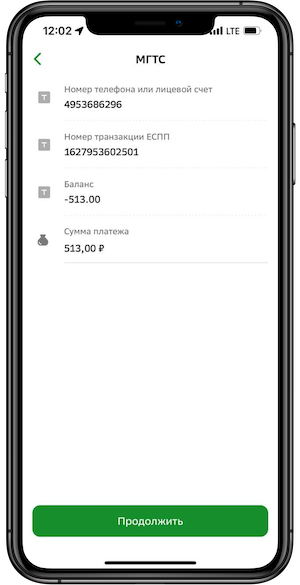

- Повысили удобство оплаты сотовых операторов через запрос баланса или задолженности. Мобильные банки научились забирать информацию из личных кабинетов телеком-провайдеров: теперь, когда клиент вводит номер телефона или лицевого счета, он прямо в приложении видит баланс на счету. Таким образом клиенту не надо отдельно входить в личные кабинеты провайдеров, чтобы проверить, пришли ли деньги или какой платеж нужно совершить — все замкнуто на экране приложения банка.

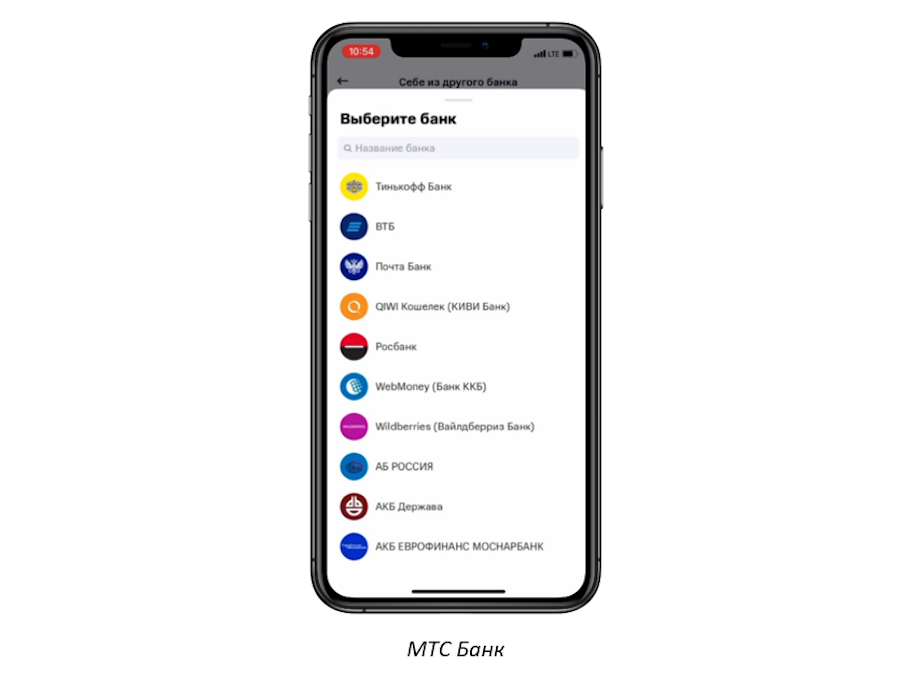

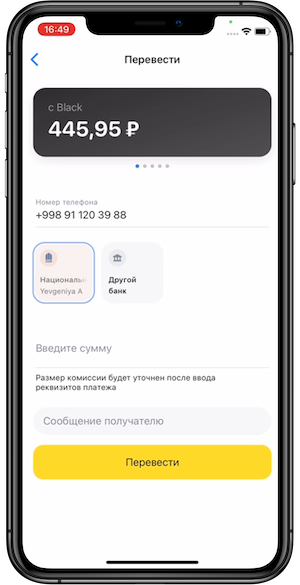

- Добавили возможность привязки карты стороннего банка и улучшили пользовательский опыт пополнения с карты другого банка. Функция привязки сторонней карты в приложении долгое время была только у цифровых лидеров. В 2021 году привязать карту другого банка и пополнять с нее свой счет уже можно в 23 приложениях из 25 анализируемых, рассказал представитель Markswebb. Также улучшился сам процесс привязки. «Появление этих функций доказывает, что привязка сторонних карт нужна клиентам, они стремятся объединить в одном окне свою финансовую активность. А банки постепенно замыкают на своих приложениях управление всеми персональными финансами», — рассуждает представитель Markswebb.

- Добавили возможность блокировать и разблокировать карты и менять PIN-код.

Что поменяли банки для улучшения процесса управления деньгами

- Внедрение голосового управления

На момент исследования (ноябрь 2021 года) голосовые ассистенты были внедрены в четырех банках из 25 участников — ВТБ, Альфа-банке, Тинькофф Банке и Сбербанке. Самые распространенные сценарии вызова ассистентов связаны с ежедневным банкингом: показать баланс, быстро перейти к формам оплаты услуг и провайдерам, совершить перевод, найти функцию или информацию. В задачах цифрового офиса голосом можно запустить оформление заявки на подключение продукта, например, открыть вклад в Тинькофф Банке.

«Однако большинство клиентов еще не понимает возможности и ценности голосового помощника и многие не уверены в их безопасности. Сами помощники пока не сокращают путь до решения задачи и не очень хорошо понимают естественную речь», — предупреждают авторы исследования.

- Упрощение трансграничных переводов

Форма SWIFT-перевода (перевод через международную межбанковскую систему передачи финансовых сообщений и совершения платежей. — РБК Тренды) есть у 11 банков, по номеру карты — у восьми, через системы денежных переводов — у шести, по номеру телефона — у двух («Тинькофф» и Сбербанк).

- Новые возможности Системы быстрых платежей

СБП будет постепенно вытеснять карточные переводы и платежи, считают авторы исследования. Банки в целом стремятся детально прорабатывать удобство переводов по СБП. Например, в 2021 году банки активно внедряли в СБП переводы между счетами одного клиента в разных банках без ввода реквизитов — эту функцию внедрили 19 банков из 25 исследованных. Чтобы переводить деньги между своими счетами по СБП не нужно вводить номер карты или телефона — достаточно указать в приложении банк для списания. Чтобы функция работала, надо разрешить me2me-пополнения в обоих банках.

Мобильный банк как цифровой офис

В 2021 году банки также активно развивали свои приложения как полноценные цифровые офисы:

- Предодобренные заявки на кредитные карты в 2020 году предлагали клиентам только в десяти мобильных банках, в 2021-м — уже в 20 приложениях.

- Функция смены паспортных данных в 2020-м была реализована в девяти приложениях, а в 2021 году — в 17 мобильных банках.

- В 2020 году всего три банка через свои приложения продавали продукты не клиентам до их официальной регистрации, в 2021 году — семь.

- В 2020 году только Тинькофф Банк давал возможность новым клиентам пользоваться виртуальной картой до получения «пластика» и прохождения процедуры полной идентификации. В 2021 году это делают уже три банка.

Перспективы развития мобильных приложений

В 2022 году лидеры сделают ставку на персонализацию и потребности нишевых аудиторий, прогнозируют в Markswebb. Например, Тинькофф Банк, Абсолют Банк и Банк Левобережный предлагают переход к нужной форме перевода, если видят в буфере обмена скопированные реквизиты. Альфа-банк и ПСБ умеют проверять коммунальные начисления по адресу проживания. Райффайзенбанк помогает контролировать и вовремя отключать платные подписки.

Персонализированный подход может широко распространиться в функциях финансового анализа (PFM), прогнозируют в Markswebb. Уже сейчас встречаются такие единичные практики. Например, в АК Барс Банке внедрена гибкая настройка категорий расходов, а в Сбербанке есть разбивка по нескольким статьям расходов.

Цифровые офисы также продолжат свое развитие в 2022 году. «Глобально мобильные банки уже научились решать основные задачи цифрового офиса, но многое все еще связано с личным общением с представителем банка. Последний и важнейший барьер на пути к полному переходу обслуживания в приложение — это дистанционная идентификация. Решение этого вопроса откроет банку возможность не привязываться к региону присутствия и стать полностью цифровым», — говорит представитель Markswebb. Сейчас в России проходить дистанционную идентификацию можно с помощью Единой биометрической системы, однако этот проект не получил популярности у населения. С 2018 года по настоящее время свои биометрические образцы лица и голоса в систему сдали всего около 236 тыс. пользователей.

По мнению представителя Markswebb, на сегодняшний день ближе всего к полностью цифровому офису находятся те банки, которые умеют менять паспортные данные и номер телефона в приложения без перехода в другие каналы (звонок в клиентский центр, визит в отделение, встреча с представителем банка), а также те, кто получает и использует данные из Госуслуг для идентификации как текущих, так и потенциальных клиентов.

Рост популярности сервисов для управления личными финансами

В 2021 году россияне совершили более 2,8 млн загрузок более чем 70 популярных PFM-приложений. Это на 20% больше, чем в 2020 году. Об этом говорится в исследовании Ассоциации «Финтех» (АФТ) и поставщика аналитики по мобильному рынку App Annie, с которым ознакомились РБК Тренды.

PFM-приложения — это сервисы для управления личными финансами (Personal Finance Management, PFM). АФТ и App Annie проанализировали PFM-приложения и составили рейтинг самых популярных на основе числа новых загрузок из магазинов приложений App Store и Google Play в 2021 году.

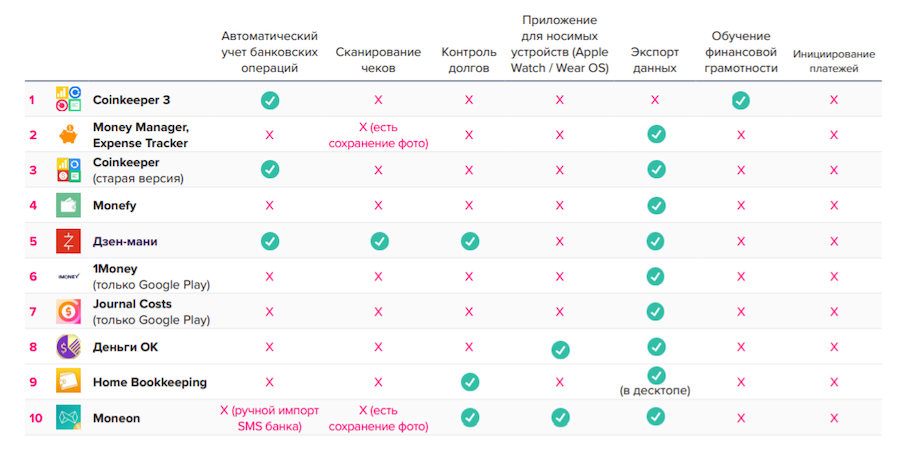

ТОП-10 приложений для управления финансами по количеству загрузок:

- CoinKeeper 3

- Money manager, expense tracker

- CoinKeeper

- Monefy

- Дзен-мани

- 1Money

- Journal costs

- Деньги ОК

- Home Bookkeeping

- Moneon

Какие функции предлагают популярные в России PFM-сервисы

- Функцию экспорта данных: присутствует в 9 сервисах из топ-10.

- Контроль долга. Такой функционал есть у менее половины популярных сервисов. Обычно эта услуга расположена на отдельной вкладке и напоминает, кому и сколько должен пользователь, либо наоборот — кому он одолжил денег.

- Функция сканирования чеков есть у одного приложения. Три других приложения предлагают сохранить фотографии покупки и привязать ее к конкретной транзакции. «Это позволяет запомнить, где и на что были потрачены деньги, а также распределить траты по нужным категориям», — объясняют авторы исследования.

- Только лидер рейтинга предлагает курсы обучения финансовой грамотности

- Всего три сервиса из топ-10 имеют умеют вести автоматический учет банковских операций. Такая функция позволяет не записывать расходы вручную, а получать данные о состоянии счета напрямую из банка.