Что такое BNPL-сервисы

В России подобную услугу запустили два крупных игрока — «Тинькофф» и «Яндекс». BNPL-сервис или «Buy now pay later» дословно с английского языка переводится как «Покупай сейчас, плати потом». Это сервис, который позволяет оплачивать онлайн-покупки равными частями в течение короткого периода времени. При этом покупатели не заключают кредитный договор с банком и не платят дополнительные комиссии.

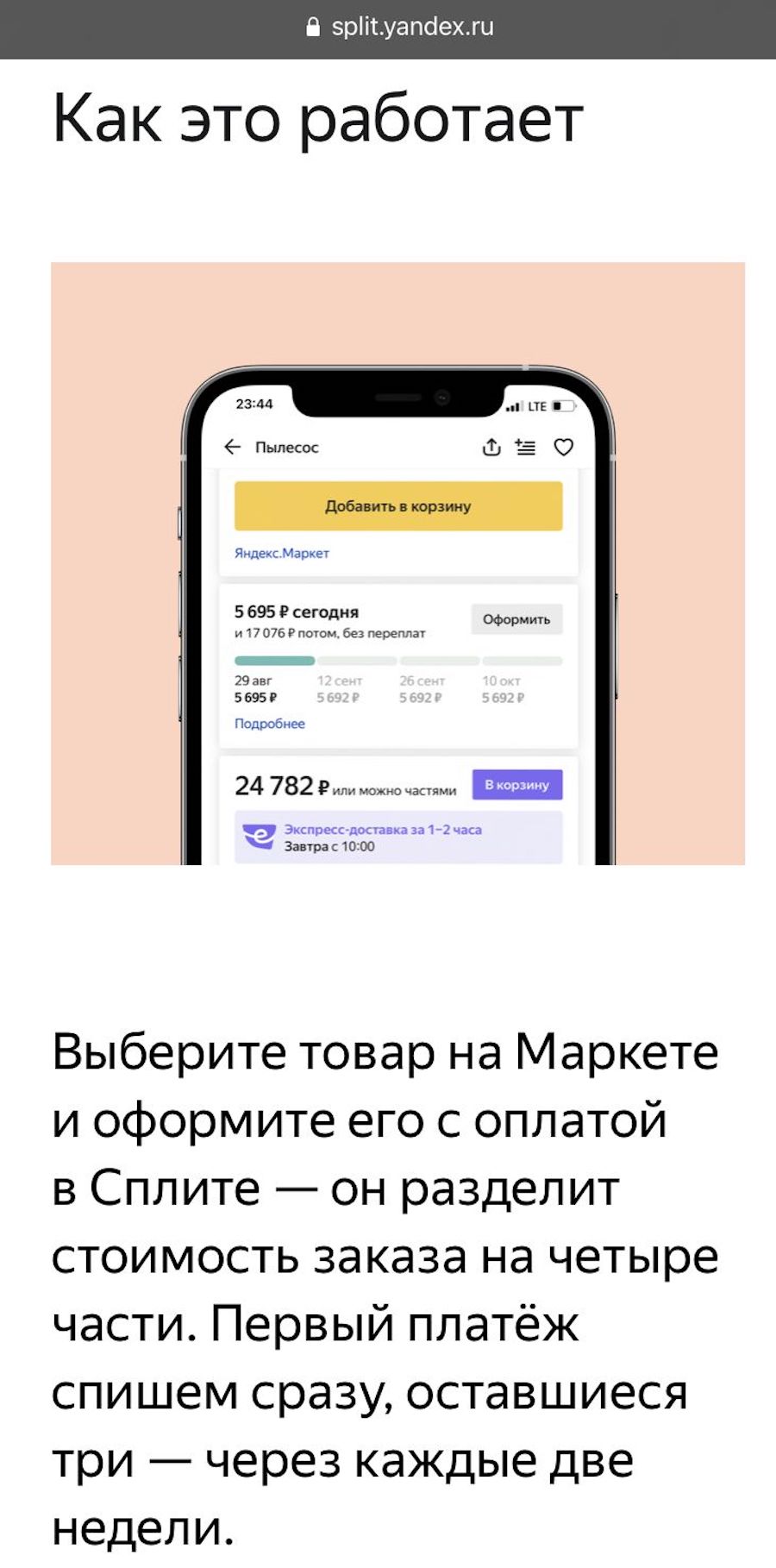

Изначально BNPL-сервисы появились в Европе и США, на российский рынок они пришли в 2021 году. В апреле первым в России такой сервис запустил Тинькофф Банк — «Долями». С его помощью оплату покупки можно разделить на четыре равные части: первые 25% средств спишутся с карты сразу при покупке товара, остальные три четверти будут списываться с карты покупателя каждые две недели до полной оплаты. В конце августа аналогичный продукт появился у «Яндекса» — сервис «Сплит». Он также позволяет разделить покупку на четыре части и выплачивать по 25% от стоимости каждые две недели.

Как работают «Долями» и «Сплит»

Для покупателя процесс оплаты с помощью «Долями» мало чем отличается от оплаты картой:

- При оформлении покупки на сайте магазина-партнера нужно указать свои ФИО, дату рождения, номер телефона и адрес электронной почты. Магазины-партнеры или товары указаны на сайтах сервисов.

- Следом надо оплатить четверть покупки картой любого банка или привязанной к Apple Pay и Google Pay — следующие платежи будут списываться с нее автоматически.

- Если средств на карте недостаточно, покупатель получит напоминание, что нужно пополнить счет. Отслеживать график платежей и статус оплаты можно с помощью специально созданного приложения «Долями» для Android и iOS.

- Покупатель заключает договор с «Долями», который имеет отдельное юридическое лицо. Сервис перечисляет всю стоимость покупки магазину на следующий день.

По словам представителя сервиса, количество партнеров «Долями» непрерывно растет: к нему уже подключились такие магазины как Puma, «Траектория», «Респект», Razor и т.д. В ближайшее время ожидается подключение ряда крупных партнеров, в том числе маркетплейсов. Стоимость сервиса для каждого продавца определяется индивидуально.

«Сплит» пока доступен небольшой части пользователей и только для покупок у продавцов, которые используют службу доставки «Яндекс.Маркета», но список партнеров постепенно будет расширяться. Пока продавцы могут пользоваться «Сплитом» бесплатно, в будущем для них появится комиссия.

На части можно разделить платеж от ₽1 тыс. до ₽30 тыс., но лимит может меняться. Сервис доступен в веб-версии «Яндекс.Маркета» и в приложениях для iOS и Android, а механика оплаты похожа на «Долями».

Так как «Сплит» не является банковским продуктом, то заемные средства предоставляет «Яндекс». «Мы будем напоминать пользователю о том, что близится время очередного платежа. Если же он системно не будет реагировать, платеж может списаться с другой карты, которая привязана к аккаунту на «Яндексе». Если пользователь намеренно не следует правилам сервиса, он больше не сможет пользоваться «Сплитом», — пояснил РБК Трендам представитель компании.

Зачем компании запускают BNPL-сервисы

- Со стороны покупателей «Тинькофф» увидел запрос на упрощение процесса покупки в кредит/рассрочку и более «честные» способы оплаты, объясняет представитель «Долями».

- Магазинам BNPL-сервисы могут помочь нарастить средний чек заказа, привлечь больше клиентов и повысить продажи, говорит представитель «Долями»: «У Puma средний чек при оплате «Долями» на 79% выше, чем при оплате картами».

- Для компаний и банков BNPL-сервисы выгодны с точки зрения привлечения новых клиентов (юридических лиц) и повышения лояльности, а также получения комиссионных доходов от продавцов и получения штрафов в случае нарушения сроков платежей с клиентов, говорит директор банковских рейтингов НРА Константин Бородулин.

- Еще одна причина, почему «Тинькофф» и «Яндекс» запустили такие продукты, — это повышение конверсии продаж в электронной коммерции, которая стремительно растет, указал руководитель направления исследований финансового центра «Сколково-РЭШ» Егор Кривошея: «Дополнительно для Тинькофф Банка это может быть возможностью продать более удобный и качественный пакет услуг для торгово-сервисных предприятий».

Международный опыт

В настоящее время крупнейшими игроками на BNPL-рынке являются Afterpay, PayPal, Affirm, Klarna, Splitit, Sezzle, Perpay, Openpay, Quadpay and LatitudePay. Один из самых известных игроков — шведская компания Klarna — насчитывает 90 млн активных пользователей в 17 странах, совершающих около 2 млн транзакций в день. В конце сентября стало известно о том, что на этот рынок выходит международная платежная система Mastercard с программой для рассрочки Mastercard Installments. Компания рассчитывает запустить продукт в первом квартале 2022 года в США, Австралии и Великобритании.

Отличия BNPL от рассрочки

- «Долями» и «Сплит» — не кредитный продукт. «Покупатель не заключает кредитный договор, как обычно это делается в процессе оформления кредита или рассрочки. Поэтому данные о покупках никак не влияют на кредитную историю покупателя и не передаются в Бюро кредитных историй», — объяснил представитель «Долями».

- И BNPL-сервисы, и программы рассрочки бесплатны для покупателей — в обоих случаях не надо платить комиссию и проценты. Но срок выплаты заемных средств в BNPL-сервисах существенно короче, чем в программах рассрочки.

- По словам представителя «Долями», BNPL-сервисы идеально подходят для сегментов низких и средних чеков, где люди не готовы покупать в кредит. При этом покупателю не нужно копить на это деньги, а можно приобрести товар сразу. Однако таким способом нельзя купить дорогие товары, добавил он.

- При использовании BNPL покупателю не нужно заключать кредитный договор или тратить время на получение карты рассрочки, которая будет действовать при покупке у определенных партнеров. При этом магазина, в котором действует BNPL-сервис, в списке партнеров может и не быть, называет еще одно отличие ведущий эксперт отдела анализа банковских услуг «Банки.ру» Инна Солдатенкова.

- В отличие от кредита или кредитной карты, оценка платежеспособности клиента в этом случае не производится. В противном случае это могло бы сказаться на росте закредитованности населения, однако эти программы лимитированы и имеют ограничения как по максимальной стоимости товаров, так и по количеству действующих активных программ.

- Еще одно различие в том, кто и каким образом платит за услугу. В классической рассрочке чаще всего платежи скрыты в высоких процентах на случай просрочки платежа. В POS-кредитовании (кредиты на товары, которые оформляются в магазине) зачастую платит торгово-сервисное предприятие. У BNPL-сервисов структура финансирования может варьироваться. Более того, часто они предлагаются в рамках более широкого пакета продуктов или экосистемы, например, с классическим эквайрингом или расчетным счетом. Это позволяет делать их бесплатными или очень дешевыми для торгово-сервисных предприятий в надежде на кросс-продажи других, более прибыльных финансовых продуктов, например расчетных счетов.

Перспективы сервиса

В условиях дальнейшего роста цифровизации такие сервисы будут привлекать все больше внимания покупателей. У BNPL есть три категории потенциальных пользователей:

- Покупатели, которые часто совершают небольшие покупки в интернет-магазинах и имеют достаточный и стабильный уровень дохода. По большей части это миллениалы и представители поколения Z.

- Покупатели, у которых нет карты рассрочки или кредитной карты, либо уже израсходован лимит по ним, но при этом они уверены, что скоро получат доход и смогут рассчитаться в срок.

- Покупатели, которым нужно купить что-то срочно, а оформлять кредит или микрозайм они не хотят.

По мнению Бородулина, дальнейшая популярность BNPL будет зависеть от роста количества магазинов-партнеров, выходом данных программ в офлайн-зону, наличием положительных отзывов пользователей, а также устранения возможных технических проблем, например, сложностей при возврате продукции.

Пока аудитория подобных сервисов в России мала. Например, карты рассрочки есть у 2% россиян, возможный рынок BNPL-сервисов, скорее всего, не больше. При этом основной, то есть, наиболее часто используемой, карта рассрочки является для 1% держателей карт, а кредитная карта — для 5%. Большинство людей используют дебетовые карты, 93% держателей карт отмечают именно ее как основную, привел статистику Кривошея. «Это хорошо отражает отношение людей к личным финансам. Даже имея возможность разбить платеж на несколько частей большинство россиян, скорее всего, попросту не будут выбирать эту опцию. Крупные покупки, где склонность людей разбивать платежи может быть выше, — не основа трат россиян», — сомневается в популярности новых сервисов Кривошея.

По прогнозам исследовательской и консалтинговой компании Grand View Research, в 2021–2028 годах объем мирового рынка BNPL-сервисов будет расти со среднегодовым темпом в 22,4%. Компания Allied Market Research, в свою очередь, ожидает, что к 2030 году мировой рынок BNPL-сервисов достигнет $4 трлн при среднегодовом темпе роста в 45,7% с 2021 по 2030 год, приводит статистику представитель «Долями».

Однако 1 ноября 2021 года Банк России выпустил информационное письмо, в котором предупредил участников финансового рынка о недопустимости участия в подобных сервисах рассрочки. По мнению ЦБ, отсутствие кредитного договора, оформленного в соответствии с законом, «ухудшает положение потребителей», поскольку сервисы не информируют заемщиков о полной стоимости кредита, процентной ставке и вероятности передачи долга сторонним организациям, в том числе коллекторам. Представитель «Долями» ответил, что компания пока изучает письмо и его применимость к их сервису. «Яндекс» не подконтролен финансовому регулятору и от комментариев отказался. По мнению экспертов, речь идет не о запрете таких сервисов, а о регулировании данной отрасли.