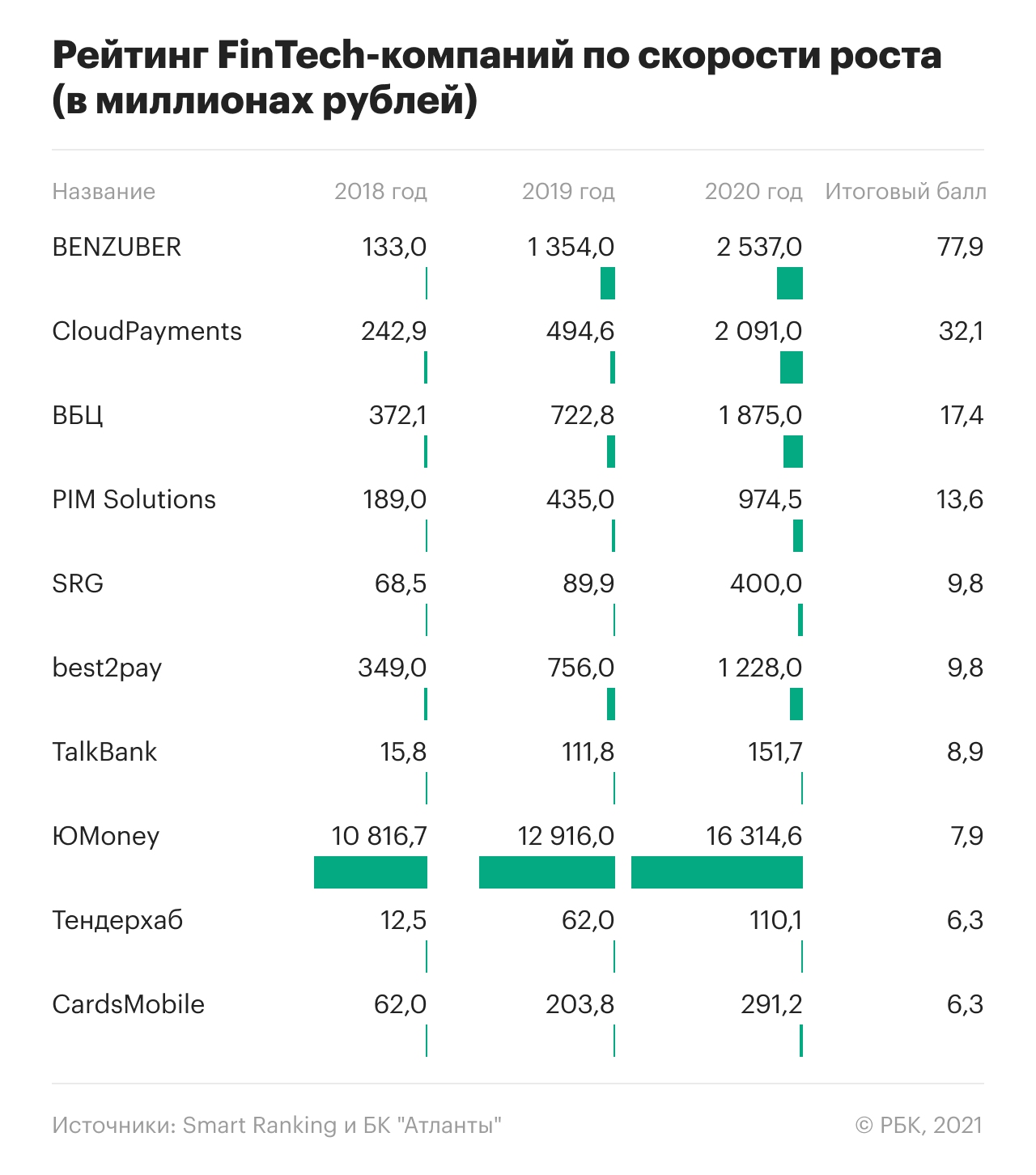

Рейтинг стал частью проекта «Атланты 1000». Его цель — определить самые быстрорастущие компании России из сегмента малого и среднего бизнеса с 2018 по 2020 год.

Михаил Воронин, основатель и старший партнер бизнес-клуба «Атланты»:

«FinTech-рынок в России довольно молодой, но яркий. Как говорит один из наших резидентов: «Пандемия сначала нас чуть не убила, но в результате мы стали сильнее». Это и про FinTech тоже. Те, кто проигнорировал тренд на цифровизацию, закрылись. Те, кто понял, что онлайн — новая реальность, и оперативно перестроились, продолжили работать и выросли. Удивительный факт, который подмечен в казалось бы безэмоциональной сфере FinTech, — локдаун повысил уровень эмпатии. Люди стали чаще оставлять чаевые курьерам, водителям такси, сотрудникам тех сервисов, кто сделал пандемию более комфортной. Конечно, этому способствовало и внедрение новых цифровых сервисов, облегчающих процесс благодарности».

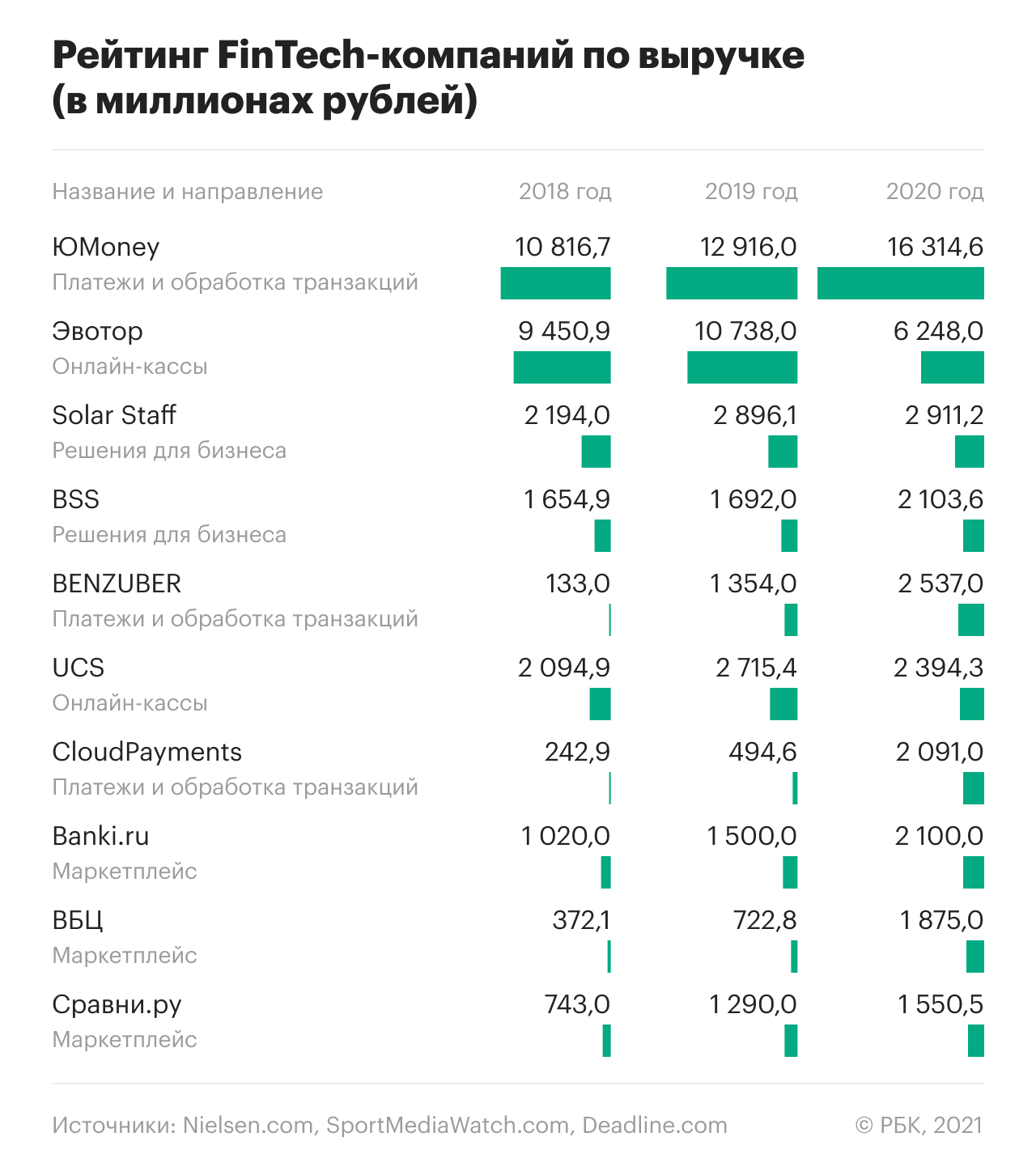

Оборот 40 крупнейших финтех-компаний за два года вырос примерно в 1,5 раза с ₽32 млрд до ₽48 млрд. Лидерами роста стали следующие сегменты:

- маркетплейсы и инвестиционные платформы;

- платежи и обработка транзакций;

- системы лояльности;

- решения для бизнеса.

С полной версией рейтинга вы можете ознакомиться по ссылке.

Прибыль от самоизоляции

По данным исследования, основную долю среди финтех-компаний с выручкой от ₽60 млн занимают системы платежей. К ним относятся около 30% участников рейтинга, при этом на них приходится около половины от общей выручки Топ-40 финтех-компаний (₽24 млрд). К категории «платежи и обработка транзакций» относятся лидер рейтинга по выручке (ЮMoney) и лидер по динамике роста (Benzuber).

Роль одного из основных катализаторов роста сыграла пандемия.

«В нашем случае — массовая самоизоляция привела к взрывному росту онлайн-продаж во многих отраслях, что положительно сказалось на портфеле компании, — говорит Дмитрий Спиридонов, сооснователь и генеральный директор CloudPayments. — Мы активно подключали новых партнеров (от небольших локальных игроков до крупных торговых сетей) из самых разных отраслей. По итогам 2020 года число клиентов компании выросло более чем в два раза. Рост основных показателей бизнеса мог быть еще выше, если бы не инициатива Банка России по запуску льготной комиссии в 1% на интернет-эквайринг для рекомендованных ЦБ товарных категорий».

Тем не менее, представители компаний отмечают, что в целом позиция регулятора способствовала развитию финтеха и создала благоприятную среду для независимого бизнеса. Особо отмечается влияние запуска Системы быстрых платежей, который пришелся на 2019 год.

В то же время, по словам Артема Скворцова, создателя Benzuber (лидера среди компаний по динамике роста), основным двигателем является общий тренд на финтех-решения, а не пандемия. В апреле 2020 года в период самого жесткого локдауна сам Benzuber ощутил падение выручки в два раза.

Онлайн-кассы: между онлайном и офлайном

Второй по величине сегмент (15% от выручки Топ-40) — онлайн-кассы — показал сокращение в основном за счет падения выручки его лидера — компании «Эвотор». «За прошлый год мы заработали примерно так, как и ожидали, — говорит Андрей Романенко, генеральный директор ИТ-компании «Эвотор». — Планово меньше, чем в 2019 году, так как основные этапы кассовой реформы, которые драйвили продажи онлайн-касс, закончились. Однако прошлый год показал, что в кризис технологии могут быть даже более востребованы, так как торговле и сфере услуг пришлось адаптировать бизнес под новые реалии в кратчайшие сроки: запускать онлайн-продажи, автоматизировать закупки, налаживать курьерскую доставку и так далее».

По словам Александры Борсук, заместителя генерального директора UCS, в разных сегментах наблюдались разнонаправленные тренды: «С начала 2020 года произошли значительные изменения в сегменте интернет-эквайринга, по клиентскому портфелю компании средний чек вырос на 121% по сравнению с 2019 годом, в то время как в торговом эквайринге чек, наоборот, снизился на 49%».

С полной версией рейтинга вы можете ознакомиться по ссылке.

Маркетплейсы и системы лояльности

На маркетплейсы, которые оказались лидерами роста, приходится 13% от выручки Топ-40. Их главный фактор роста — тоже переход участников рынка и покупателей инвестпродуктов в онлайн.

«Пандемия повлияла на выручку в банковских продуктах в сторону сокращения, в страховых же продуктах отмечалась разнонаправленная динамика — например, в ОСАГО произошел взрывной рост, а страхование выездного туризма сократилось практически до нуля. Вырасти бизнесу помогла своевременная рефокусировка продуктовых команд на растущие, не пострадавшие от локдауна, направления», — говорит Денис Дубовцев, СFO в «Сравни.ру».

Сектор b2b

Будучи финансовой надстройкой, решения для бизнеса находились под влиянием трендов в тех направлениях экономики, на которые работали. Так, Евгений Докудовский, заместитель генерального директора MD Finance, платформы, которая финансирует участников госзакупок, говорит, что ее выручка оказалась ниже ожидаемой, так как заемщики — исполнители госконтрактов. Во избежание рисков компании пришлось ограничить работу с некоторыми отраслями (например, ивент) на период карантина, а также уменьшить лимиты финансирования для многих компаний, что привело к сокращению объемов выдач.

«Пандемия сначала чуть нас не убила, — признается Павел Шинкаренко, основатель Solar Staff, сервиса для выплаты зарплат фрилансерам и самозанятым. — В 2019 году мы сделали ставку на продажи в Европе и решили начать со следующих индустрий: ивент (промо персонал, волонтеры, застройка стендами), туризм (гиды на местах, трансферы) и производство кино. В начале эпидемии ковида наша выручка упала на 40% практически за месяц. Только очень оперативное закрытие европейского продукта, увольнение и перефокусировка на отрасли производства игр и онлайн-образования позволили отыграть 40-процентное падение и даже вырасти в абсолютных показателях».

Кто не вошел в рейтинг

В Топ-40 не попали целые категории традиционно относящихся к финтеху сервисов, так как они не смогли преодолеть порог входа (выручка в ₽60 млн за 2020 год). Это сервисы по личным финансам, страхованию и краудфандинговые платформы. Объяснение у каждого свое: от общемировых трендов до национальной специфики.

«Краудфандинг ярко блеснул в середине 2010-х годов, но не смог превратиться в устойчивый бизнес, — говорит Юрий Грибанов, генеральный директор Frank Research Group. — Причем это не уникальная российская проблема. Концепция краудфандинга провалилась во всем мире, став пристанищем нишевых фанских проектов и скамеров. У большинства самых успешных проектов Kickstarter не получилось добиться коммерческого успеха».

Сервисы же личных финансов в формате учета трат и планирования семейного бюджета, по словам эксперта, имеют очень узкую целевую аудиторию, не более 5–10%. Большинство людей не хотят или не способны кропотливо заниматься учетом личных финансов.

В тоже время сами владельцы сервисов это тоже понимают и ищут возможности. «Продолжается выход приложений для учета финансов за пределы непосредственно функций учета, формирование своего рода экосистемных продуктов с более сложными и комплексными финтех-сценариями (финансовые продукты, предикативная аналитика, персонализированные офферы, контент и так далее), — говорит Илья Чернецкий, основатель CoinKeeper, крупнейшего по выручке сервиса для учета личных финансов. — Мы видим сигналы к этому как за рубежом, так и в России, и сами не стоим в стороне — 2020 год для нас отметился запуском нашей собственной виртуальной банковской карты в партнерстве с банком «Ак Барс», запуском образовательного контента внутри сервиса и развитием функциональности для автоматизации учета банковских транзакций».

Что касается индустрии страхования, то она переживает в России не лучшие времена. «Для большинства клиентов страхование — это навязанная услуга: КАСКО, предлагаемая при получении кредита страховка и так далее, — продолжает Юрий Грибанов. — Культура добровольного страхования очень слабая, что ограничивает рыночные технологичные проекты. Просто пока не пришло их время».

Деньги есть, выходов нет

Общий рост рынка очевиден, и казалось бы, российский финтех должен привлекать инвестиции. Однако из-за того, что российский рынок венчурных инвестиций мал, в основном в финтехе лидируют сделки M&A (сделки по слиянию и поглощению. — РБК Тренды), и аналитики говорят, что по-прежнему основную роль в нем в России играют крупные игроки, такие как банки, ИТ-компании и маркетплейсы.

«Специфика российского финтеха в том, что редкий стартап оказывается конкурентом для банков, — говорит Дмитрий Калаев, партнер венчурного фонда «ФРИИ инвест». — Лет пять-семь назад банки немного боялись конкуренции со стороны стартапов в этом сегменте, но жизнь показала что практически для всех этих компаний требуется или банковская лицензия или интеграция с данными банка или их инфраструктурой. В какой-то мере финтех-стартапы внутри России оказались заложниками этой ситуации».

Алексей Соловьев, основатель инвестиционной компании A.Partners, отмечает:

«Российский финтех уникален тем, что у него нет выходов. Банки, которые потенциально могли бы быть стратегическими инвесторами или покупателями финтех-стартапов, эти стартапы не покупают. Да, есть сделки вроде покупки Тинькофф Банком CloudPayments, но это скорее исключение, подтверждающее правило. Мне кажется, что мы очень продвинутая финтех-нация, но все достижения в этом сегменте у нас сосредоточены в самих банках, а не в стартапах».

С методикой составления рейтингов вы можете ознакомиться по ссылке.