Об эксперте: Андрей Пискунов, управляющий директор агентства «Национальные кредитные рейтинги» (НКР).

Айтишников много, опыта мало

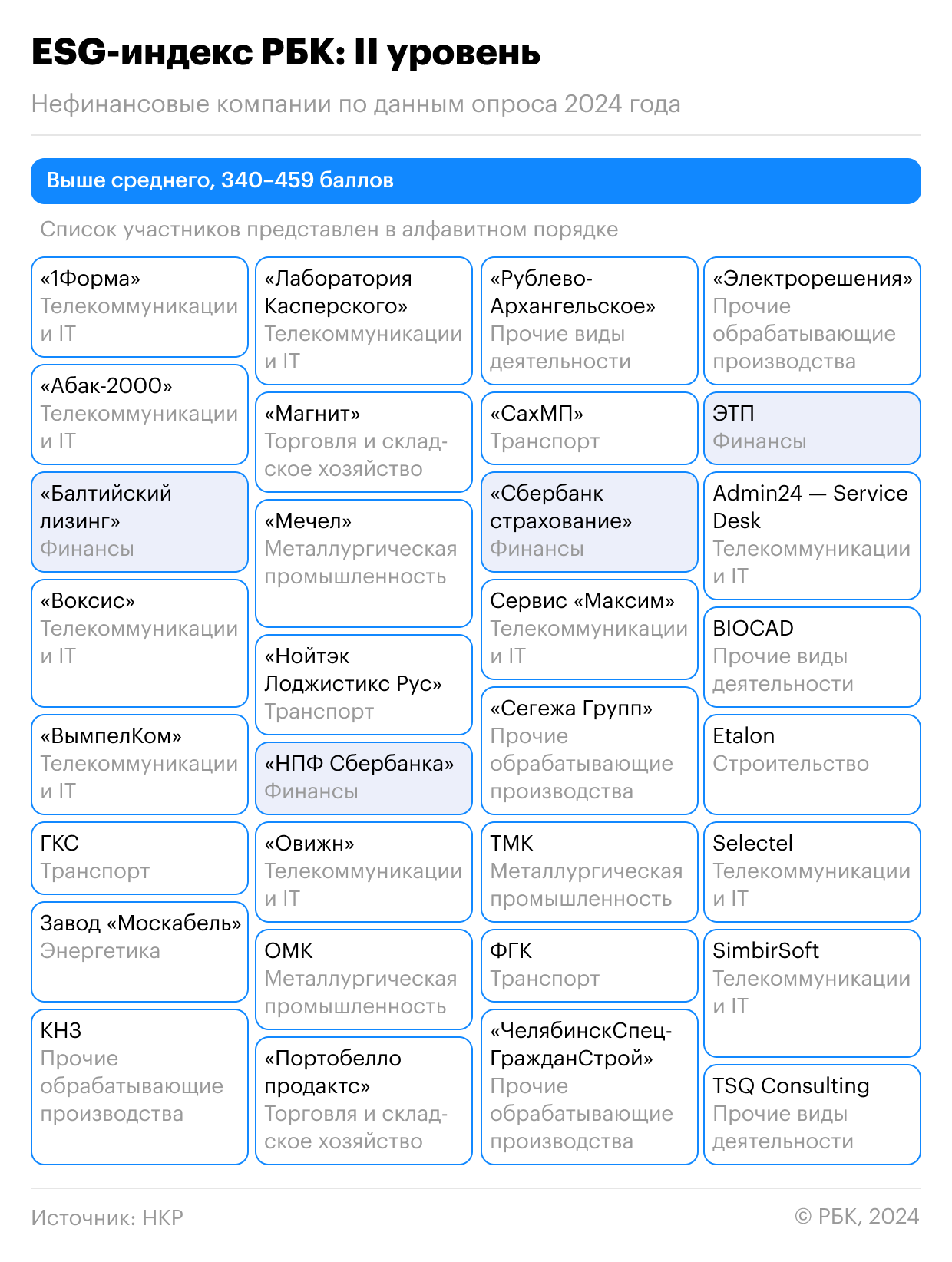

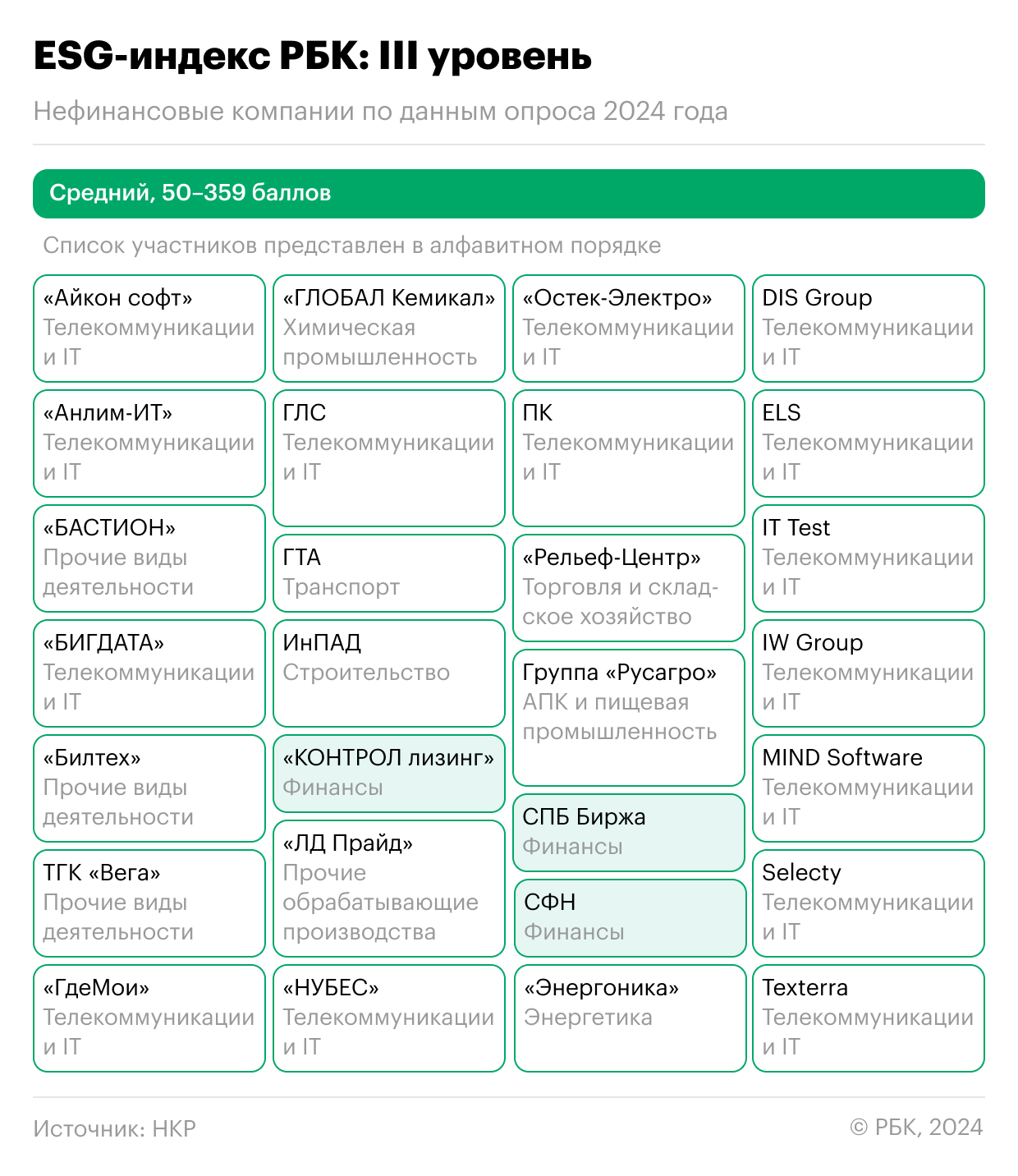

Самое яркое изменение в нашем новом индексе — заметный рост присутствия IТ-компаний. В 2023 году их было всего восемь, в этом — уже 27. Это закономерно: российский IТ-сектор заметно продвинулся за последний год, нарастил темпы развития, увеличил выручку; кроме того, произошло перераспределение рыночных долей в пользу отечественных компаний.

Масштабы этих компаний выросли, у них появился интерес к новым сферам деятельности. В том числе они обратили внимание на ESG. В итоге IТ стали самой многочисленной отраслью в нашем исследовании. Для сравнения: АПК представлен всего четырьмя компаниями, химпром — пятью.

Аббревиатуру ESG можно расшифровать с английского как «экология, социальная политика и корпоративное управление». В широком смысле это устойчивое развитие коммерческой деятельности, которое строится на следующих принципах:

- ответственное отношение к окружающей среде (E — environmental);

- высокая социальная ответственность (S — social);

- высокое качество корпоративного управления (G — governance).

Пока IТ-компании в среднем показывают достаточно слабые результаты по управленческой составляющей (G). Даже у многих лидеров рынка, которые входят в топ-5 по размеру выручки, структуры совета директоров и различных комитетов — по рискам, вознаграждению, аудиту — пока находятся в стадии формирования. Последние пару лет эти компании были заняты наращиванием бизнеса, увеличением производства, они решали чисто деловые вопросы. У них просто не было времени на повышение качества корпоративного управления в соответствии с критериями, которые мы учитываем.

Айтишники недобрали баллов и по экологической компоненте (E). Думаю, что это частично связано с нашей методологией: отсутствие данных мы засчитываем как минус. А многие IТ-компании, которые решили поучаствовать в индексе, еще не сформировали подходы к систематизации данных по экологии.

Специфика бизнеса здесь сильно отличается от других отраслей. Например, металлурги четко знают, сколько воды они использовали и сколько загрязняющих веществ выбросили.

IТ-компания зачастую — это несколько этажей в бизнес-центре, где сидят программисты и инженеры, которые не в курсе, какой углеродный след они оставляют. Так что и им, и нам еще предстоит понять, как правильно учитывать влияние IТ-сектора на экологию.

По социальной компоненте (S) айтишники выступили лучше, но уступили здесь всем отраслям, кроме строительной. Они вкладываются в персонал, проводят обучение, но скорее по мере необходимости. Им не хватает системности в данном вопросе. Да и в целом в IТ идут не ради пенсионного обеспечения и других социальных гарантий. Все, что им нужно, специалисты добирают за счет зарплат и бонусов.

Зеленый портфель растет, но не очень

Основная проблема финансового сектора — зеленый кредитный портфель. Да, на рынке появляются новые инструменты, размещаются выпуски устойчивых облигаций, но их пока мало, и вся эта активность носит скорее имиджевый характер. И размер портфеля остается небольшим.

В лидерах по-прежнему «Сбер». Тут, по сути, ничего не изменилось: «зеленеть» могут себе позволить только очень богатые структуры. И без понятного механизма монетизации «зелености» вряд ли что-то поменяется. Кто-то должен стимулировать вложения в устойчивые инструменты. Либо конечный потребитель, либо государство.

Госсубсидии — это тоже хороший способ монетизации. Например, в России есть специализированная финансовая организация, у которой портфель на 100% зеленый. Если бы она присутствовала в нашем индексе, то стала бы безусловным лидером по объему зеленого портфеля. Это «Российский экологический оператор», который привлекает деньги и вкладывает их в развитие мощностей по переработке отходов. Организация существует в основном за счет бюджета и регулируется законом, созданным под нее.

У государства есть и другие способы помочь с монетизацией ESG. Например, через дорогие мегапроекты. Можно двигаться в сторону базовых экологических требований к госзакупкам или соблюдения различных норм при участии в тендерах. То есть вводить зеленую и социальную компоненты в адаптированном российском варианте, который будет работать здесь и для нас, а не на экспорт и не для того, чтобы получить зарубежный сертификат и повесить его на стенку.

Сейчас Центробанк продолжает активную работу по вопросам ESG-рейтингования российских компаний. Регулятор пытается понять, как это должно выглядеть, как создать соответствующую аналитическую инфраструктуру. Это важная часть создания системы монетизации ESG-активностей бизнеса.

Но пока у участников рынка нет необходимых стимулов, например, налоговых льгот и пониженных норм резервирования, которые бы позволили банкам активнее выдавать зеленые кредиты. Возможно, эти меры заработают в 2025 году.

Как адаптируется методология индекса

Когда мы сравниваем результаты 2022 года, 2023-го и текущие показатели, важно понимать, что речь идет о несколько разных сущностях. Количество компаний в индексе остается неизменным — 100+ в нефинансовом секторе и около 20 финансовых институтов. Но внутри списка постоянно идет влияющая на итоговый результат замена игроков. Поэтому сравнивать нынешний индекс с прошлогодним не всегда корректно.

В то же время изменение методологии позволяет лучше учитывать различные нюансы. Например, мы уже разделили финансовые и нефинансовые компании. Они работают по-разному, в разных направлениях, и лучше, чтобы компании соревновались в разных дивизионах.

В развитии индекса можно пойти еще дальше и разделить, допустим, производственный сектор и услуги. По итогам этого года мы обязательно соберем обратную связь от участников и подумаем над его улучшением. Если мы выделили финансы в отдельное направление, то, возможно, и IТ-компании заслуживают такого же внимания.

Несмотря на изменение состава компаний, формируется устойчивый костяк участников индекса. Поэтому спустя какое-то время можно будет разделить те компании, которые присутствуют у нас постоянно, и «новую кровь». Тогда среди постоянных участников мы сможем детальнее и точнее отслеживать разные параметры.

Будем думать в этом направлении, поскольку часть компаний заявляют о своих результатах третий год подряд. В следующем году у нас будут оценки уже за пятилетний период замеров, так что получится хорошая выборка, которая позволит делать более глубокие выводы. Радует, что мы приближаемся к получению достаточного статистического материала по устойчивому кругу участников.

ESG остается полем безопасной публичности

Мы регулярно общаемся с участниками индекса и видим, что ограничения по раскрытию информации осложняют жизнь многим компаниям. До 2022 года они были открытыми публичными игроками, показывали отчетность раз в полгода, проводили ланчи для инвесторов по итогам квартала и т.д.

Сегодня компании закрывают информацию о себе на сайтах, в том числе по требованию регулятора. Годовые отчеты вынужденно выхолащиваются до набора картинок.

Тема ESG позволяет бизнесу воспользоваться информационным поводом и косвенно пообщаться с рынком, инвесторами и клиентами, не опасаясь последствий и не привлекая лишнего внимания. Компании приходят, чтобы как-то себя показать, даже если их присутствие ограничено одной строчкой в рейтинге.

То есть ESG, как и в прошлом году, остается прежде всего пространством безопасной публичности.

В целом помимо прихода новых компаний в индекс мы не видим каких-то тектонических сдвигов. Интересно, что при достаточно стабильном количестве участников сокращается входящий поток анкет. Выборка становится более качественной с точки зрения как контингента компаний, так и проработки материалов. То есть приходят ровно те, кто действительно заинтересован в ESG и умеет с этим направлением работать. А главное, на фоне всего происходящего интерес к индексу не ослабевает: караван ESG, несмотря ни на что, идет вперед.

👀 Следите за телеграм-каналом «РБК Трендов» — будьте в курсе последних тенденций в науке, бизнесе, обществе и технологиях.