Об эксперте: Александр Драч, начальник управления продаж и сопровождения продуктов электронной коммерции, департамент крупного корпоративного бизнеса Альфа-банка.

Альфа-банк — крупнейший по размеру активов, капитала, кредитного и депозитного портфелей универсальный частный банк в России. На протяжении 30 лет занимает ведущие позиции во всех сегментах банковского бизнеса. Клиентская база составляет около 870 тыс. корпоративных клиентов и более 19,8 млн физических лиц.

Центральный банк РФ и Национальная система платежных карт (НСПК) запустили Систему быстрых платежей (СБП) в начале 2019 года. И за два года существования Система показала значительный рост: в начале 2022 года более 6 млн граждан оплатили 15,7 млн покупок через СБП. При этом такая динамика, по мнению представителей банков, сохранится.

К концу второго квартала текущего года эксперты ожидают рост количества пользователей СБП до 8,5 млн человек. Общая сумма покупок составит не менее ₽90 млрд. А к концу 2022 года количество пользователей системы увеличится в 2–3 раза. Объем оплаты покупок ожидается на уровне ₽120–150 млрд. Это значит, что около 15% всех платежей в России будут приходиться на СБП.

В данный момент в СБП представлено несколько сценариев переводов:

-

c2c (customer-to-customer) — платежи между физическими лицами;

-

me2me — платежи между своими же счетами в разных банках;

-

c2b (customer-to-business) — используются для оплаты товаров и услуг с помощью QR-кода в магазинах, супермаркетах и так далее;

-

b2c (business-to-customer) — платежи юридических лиц в пользу физических (перевод зарплат, страховые выплаты, перечисление микрозаймов).

Бизнес и СБП

Активными пользователями СБП являются предприятия торговли и сервиса (ТСП). Дело в том, что в настоящее время размер комиссии за оплату в СБП для компаний не превышает отметки 0,7% и ограничивается ₽1,5 тыс. за платеж. В то время как комиссия за прием карт в POS-терминалах больше в 2–3 раза. Кроме того, денежные средства от покупки с помощью СБП поступают на счет компании сразу после подтверждения оплаты покупателем. При оплате картой срок может затянуться до нескольких дней. Так, Альфа-банк в среднем еженедельно в марте-мае текущего года подключал к СБП на 50% больше магазинов, чем в феврале 2022-го — а это около 30 тыс. ТСП. К СБП уже присоединились ретейлеры ECCO, Kari, «Л'этуаль» и другие крупные компании.

Александр Драч:

«Система быстрых платежей — это в первую очередь альтернатива эквайрингу (технология безналичного приема платежей с использованием банковских карт и систем бесконтактной оплаты. — РБК Тренды). Есть три основных фактора, из-за которых компании выбирают СБП. Первый — перечисление денег онлайн. Второй — более низкие тарифы по сравнению с эквайрингом. Третий — это безопасность и удобство для клиентов — не нужно носить с собой карту. Если смотреть на малый бизнес, тарифы у которых были больше 2%, то в СБП сейчас максимальная комиссия 0,7%. Компания может экономить на платежах.

Если брать крупный бизнес, то основная масса его представителей и так имела льготы по интерчейнджу (от англ. interchange — «взаимообмен», комиссия, которую платят банки друг другу за совершение безналичных расчетов) у платежных систем. Поэтому для них разница в доли процента небольшая, но с точки зрения денег экономия составляет миллионы рублей. Есть крупные компании, которые не попадали в какие-либо льготные категории, и они в первую очередь смотрели в сторону СБП. Например, мы подключили компанию «Л'этуаль». Она не попадала ни в категорию ЖКХ, ни продуктового ретейла. При этом компания имеет большие обороты и разветвленную сеть. Она заинтересована в СБП, чтобы уменьшить свои расходы.

На данный момент происходит постепенный переток с эквайрингового трафика в СБП. Доля оплат по QR-кодам у наших клиентов увеличилась в 3 раза — с 10% до 50%, в зависимости от компании. При этом общая сумма оплат по СБП увеличилась в три раза. Пик по числу платежей пришелся на март 2022 года».

При этом компании, как правило, готовы делиться экономией с клиентами. «Л’Этуаль» предлагает покупателю множество способов оплаты. Выбрав оплату через СБП, покупатель может приобрести любые товары из ассортимента с дополнительной скидкой 2%. В ближайшее время система начнет действовать в сети магазинов по всей России», — прокомментировал директор по развитию проектов Л’Этуаль Арсений Володин.

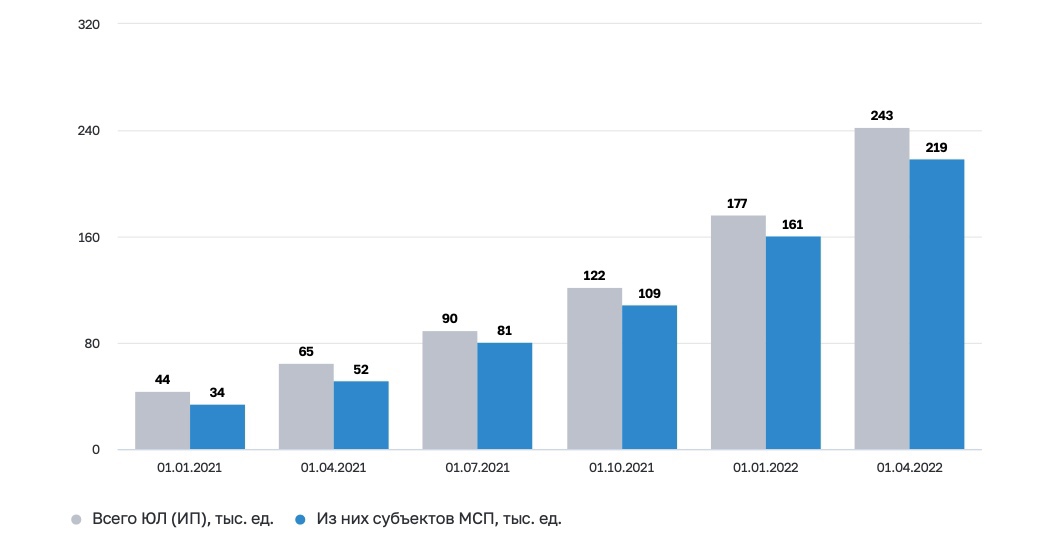

Если говорить об общем количестве предприятий, то в первом квартале 2022 года число ТСП, подключенных к СБП, по сравнению с аналогичным периодом 2021 года увеличилось почти в 4 раза — до 243 тыс. При этом банки идут навстречу своим клиентам, максимально упрощая процесс подключения.

В настоящее время расплатиться с помощью СБП можно почти во всех крупных продуктовых сетях. Например, 11 мая «Магнит» объявил о запуске сервиса во всех своих магазинах. С марта в пяти магазинах торговой сети «ВкусВилл» можно оплатить покупки через СБП. Оплата товаров с помощью этой технологии доступна на сотнях касс самообслуживания в магазинах «Пятерочка».

Помимо описанных выше преимуществ, на рост оплат через СБП повлияла и возможность возврата комиссий. Как говорится на сайте СБП, с 1 июля 2021 года по 31 декабря 2022 года предприятиям малого и среднего бизнеса компенсируются затраты на банковские комиссии за прием оплат с помощью Системы быстрых платежей. При этом никаких заявлений и документов предоставлять не нужно.

«Физики» и СБП

Пока не все физические лица пользуются СБП, несмотря на простоту и удобство сервиса: он позволяет клиентам переводить деньги между счетами разных банков по простому идентификатору — номеру мобильного телефона, который должен быть привязан к банковскому счету.

Александр Драч:

«В данный момент, с моей точки зрения как пользователя, главный плюс заключается в том, что не надо носить с собой карту. Можно отсканировать QR-код, в мобильном приложении подтвердить платеж, и все хорошо. Но не все компании предоставляют возможность оплаты по QR-коду. Если рассматривать СБП с точки зрения программ лояльности, то здесь есть куда расти. Мы очень надеемся, что Центробанк и НСПК будут в эту сторону смотреть и как-то «физиков» мотивировать пользоваться СБП».

Будущее и тренды развития

Ключевыми драйверами развития платежного рынка в России станут решения, которые будут направлены на удобство и скорость оплаты. 18 мая 2022 года Банк России начал внедрять в СБП оплату с помощью NFC-технологии. Чтобы расплатиться за товар или услугу, нужно будет лишь приложить мобильный телефон к платежному терминалу.

Также появился полноценный аналог банковского приложения для оплаты товаров и услуг с помощью QR-кодов через СБП — «СБПэй». В Альфа-банке отметили, что поддерживают технологию и дадут возможность своим клиентам привязывать счета для оплаты в этом приложении.

Что касается рынка онлайн-эквайринга, то основной рост прогнозируется за счет сервисов, которые можно быстро внедрить. Среди них: выставление ссылок на оплату из системы дистанционного-банковского обслуживания, а также прием платежей по картам и СБП в соцсетях, например, в Telegram.

Еще появилась возможность оплаты по кассовой платежной ссылке: в торговой точке размещается статический QR-код, а сумма с кассы активируется на эту ссылку для оплаты.

Александр Драч:

«Кассовая ссылка позволяет магазину поставить любой ридер, например, вместо терминала торгового эквайринга, и выводить через NFC-ридер ссылку. Вы подносите телефон к устройству, у вас автоматически открывается мобильное приложение и вы совершаете оплату. Вот этот путь, к которому привыкли люди, на мой взгляд, самый удобный способ оплачивать покупки для физических лиц».

Также Альфа-банк прогнозирует развитие программ лояльности и сервисов при оплате через СБП и падение доли карточных платежей на российском рынке. Рост конкурентов в этой сфере приведет к снижению маржинальности бизнеса. Банкам предстоит искать новые источники дохода: дополнительные сервисы и партнерские программы.