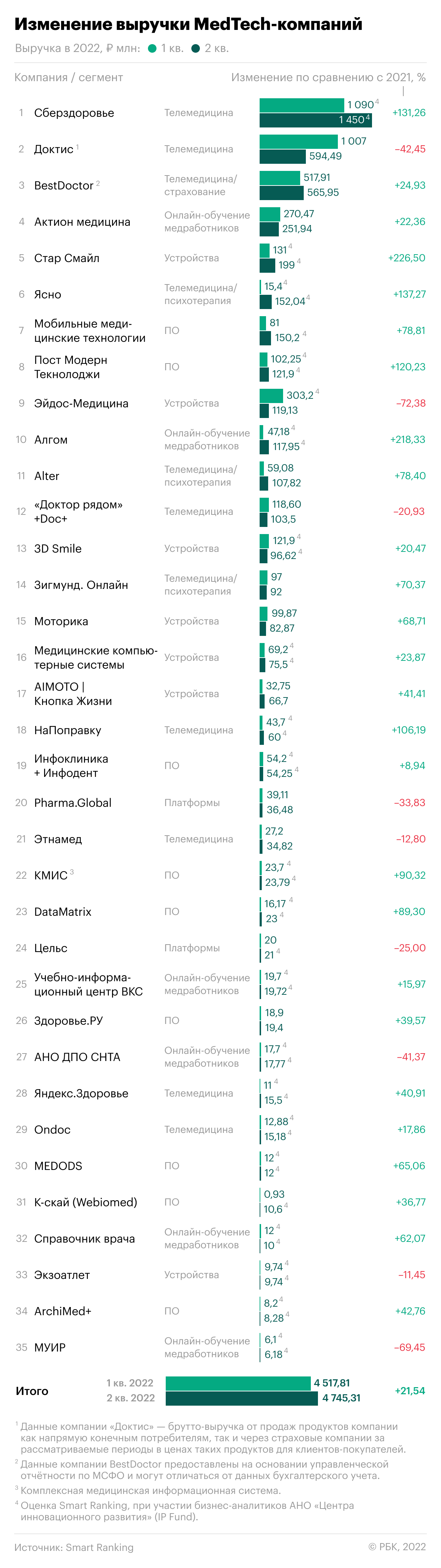

По данным Smart Ranking, объем MedTech-рынка в первом полугодии 2022 года составил около ₽9 млрд, из которых около ₽4,7 млрд пришлось на второй квартал.

Большую часть рынка во II квартале по-прежнему занимал сегмент телемедицины: его доля среди топ-35 составила 67,25%, а общая выручка — почти ₽3,1 млрд. За квартал сегмент телемедицины вырос всего на 6,36%, однако за год — на 26,87%. Причиной заморозки рынка могут быть как последствия санкций, затронувшие компании еще в I квартале, так и пользовательское поведение — горизонт планирования бюджета у граждан снизился ввиду инфляции и экономического кризиса.

Лидером роста, как и в I квартале 2022 года, остался сегмент платформ и разработчиков ПО — он вырос на 27,74% за квартал и на 45% за год, в основном из-за эффекта низкой базы: большая часть игроков вышла на рынок недавно.

Планомерно растет и сегмент онлайн-обучения медработников — на 13,51% за квартал и на 33,76% за год. Подобный рост объясняется институциональными изменениями — медработникам теперь необходимо дополнительно обучаться и набирать баллы, чтобы получить свидетельство об аккредитации.

В то же время сегмент устройств упал за квартал и за год на 15,39% и 12,31% соответственно. Основными причинами падения спроса остаются проблемы с выстраиванием логистических цепочек, потеря зарубежных клиентов, инвесторов и перестройка рекламных каналов.

Тройка лидеров

Расстановка сил на MedTech-рынке за II квартал изменилась — со второй на третью строчку опустилась компания BestDoctor, предлагающая полисы ДМС как услугу. Заработав ₽565,9 млн во II квартале, BestDoctor выросла за год на 24,93%. Компания зафиксировала небольшое снижение спроса на услуги во II квартале, но вскоре он восстановился. Пауза повлияла на пересмотр целей компании, однако Михаил Беляндинов, ко-фаундер и CEO проекта Best Doctor отмечает, что постепенно рынок вернулся в привычный ритм. Недавно компания привлекла инвестиции в размере ₽1 млрд от «Интерроса» Владимира Потанина и других инвесторов. Эти средства BestDoctor планирует направить на расширение своего ДМС-продукта и развитие линейки страховых сервисов под брендом BestInsure — страхование критических заболеваний, имущества и прочего.

Лидером остается телемедицинская компания «СберЗдоровье», по оценке экспертов IP Fund заработавшая во II квартале 2022 года около ₽1,45 млрд. Выручка компании выросла за квартал на 33,03%, а за год — на 131,26%. По заявлению представителя «СберЗдоровья» Сергея Тихонова, это связано с увеличением числа онлайн-консультаций и записей на очный прием к врачу онлайн.

Вторую строчку заняла «Доктис», предоставляющая онлайн-консультации с врачами, с квартальной выручкой ₽594,5 млн. Брутто-выручка компании упала на 42,45% за год и 41,01% за квартал, однако по чистой выручке — рост за год составил 77,54%. «С точки зрения потребительского спроса мы относимся к той отрасли, которая мало коррелирует с внешними потрясениями, — отметил Гендиректор компании «Доктис» Сергей Лежнин. — Было небольшое падение спроса в марте, и мы связываем его с тем, что пришлось перестраивать каналы продвижения. Но он очень быстро восстановился».

Так как тройка лидеров рейтинга — компании с разными бизнес-моделями, предоставляющие финансовые отчетности по разным стандартам, для чистоты сравнения в рейтинге представлены данные «СберЗдоровья» и BestDoctor по МСФО и брутто-выручка «Доктис» от продаж продуктов компании как напрямую конечным потребителям, так и через страховые компании.

Ковид ушел, растет спрос на элайнеры и обучение медработников

Динамика MedTech-рынка существенно замедлилась, так как ранее в I квартале он вырос более чем на 90%. Кроме того, во II квартале 9 компаний из рейтинга упали в выручке за год (в диапазоне от 11,5 до 72,38%) и 10 компаний — упали за квартал (в диапазоне от 5,15 до 92,89%).

Больше всех упала выручка компании «Эйдос-Медицина» (-72,38% за год и -60,71% за квартал), текущая линейка продукции которой представляет диагностические станции и реагентику для выявления COVID-19. Генеральный директор компании Ленар Валеев отмечает, что это закономерная ситуация — падение спроса и продаж связано со снижением уровня заболеваемости и, соответственно, уменьшением объемов диагностики: «Уровень снижения спроса полностью коррелировал с официальными данными Роспотребнадзора и МЗ РФ по заболеваемости и уровню тестирования в стране». Подразделения «Эйдос-Медицины» теперь активно работают над расширением линейки для диагностики и уже в этом году планируют расширить ассортимент оборудования и реагентов отечественного производства.

Лидером годового роста стала компания «Стар Смайл», изготавливающая элайнеры, выручка которой выросла на 226,5%. В связи с уходом импортных поставщиков в марте 2022 года продажи «Стар Смайл» выросли на 114% по сравнению с прошлым мартом и на 42% — с февралем 2022-го.

Дмитрий Зацепин, директор «Актион Медицина» — лидер сегмента обучения медработников, у которого есть информационно-справочные продукты для врачей на основе доказательной медицины — рассказал, что на образовательных платформах наблюдается взрывной рост продаж. Он связан с отменой моратория на аккредитацию: медработники срочно побежали учиться, чтобы набрать необходимые баллы и получить бумагу, разрешающую работать — свидетельство об аккредитации. Это видно и по итогам рейтинга — на второй строчке по годовому росту расположился медицинский информационно-справочный ресурс для врачей «Алгом», по оценке экспертов, выручка которого увеличилась за год в два раза. В прошлом году «Алгом» продал свою лицензию «Ростеху» для площадки Минздрава. Минздрав планирует использовать площадку в качестве рабочего инструмента врачей через Единую государственную информационную систему в сфере здравоохранения (ЕГИСЗ).

По словам Дмитрия Зацепина, прогноз на 2023 год по этому сегменту зависит от Минздрава — сейчас есть несколько версий нового приказа по правилам аккредитации, одна из них увеличивает количество необходимых учебных часов для ее прохождения практически в два раза.

Лидером роста за второй квартал стала платформа прогнозной аналитики на основе искусственного интеллекта «К-Скай» (Webiomed), выросшая по эффекту низкой базы более чем на 1000%. В прошлом квартале «К-Скай» показала отрицательную динамику 83,33%. По словам директора по развитию Александра Гусева, это связано с заморозкой нескольких крупных проектов, а главные плательщики продукта — контрактные исследовательские организации и фармкомпании — стали притормаживать инвестирование и запуск новых проектов на фоне санкционных ограничений и высокой неопределенности собственного присутствия и развития на российском рынке.

Вторую строчку по квартальной динамике заняла компания «Ясно», выручка которой по оценке выросла почти в 8 раз — такой рост объясняется новым трендом рынка — повышенным спросом на услуги онлайн-психотерапии в России.

Таким образом, рост MedTech-рынка во II квартале значительно замедлился, тем не менее большинство игроков ожидают, что в ближайшее время он начнет восстанавливаться. То же прогнозируют и эксперты IP Fund: по мнению аналитиков, в ближайшие годы число телеконсультаций продолжит расти, несмотря на геополитический и экономический кризис, а также на то, что ограничения на посещения клиник сняты. Телеконсультации, как правило, дешевле очных приемов в частных клиниках, что будет актуально для пациентов в условиях снижения их реальных доходов. К тому же телемедицина компенсирует недостаточную доступность узких специалистов в регионах.

Главные тренды рынка

Представители рынка выделили несколько основных трендов отрасли в первом полугодии.

Рост спроса на онлайн-услуги по психотерапии

Участники рынка прогнозируют, что количество пользователей платформ онлайн-психотерапии будет расти, так как тревожность обстановки кратно повышается каждую неделю — помощь специалистов становится просто необходимой. Соосновательница психологической платформы Alter Ольга Китаина отмечает, что особенно ярко тренд на возросший интерес к психотерапии проявляется в B2B-сегменте. В контексте связи онлайн-психотерапии и MedTech-рынка CFO сервиса «Ясно» Максим Калюжный также подчеркнул, что важной проблемой сегмента телемедицины является низкий ретеншен клиентов, а психотерапия в этом плане более устойчивая — клиент может ходить на сессии в течение 1-2 лет еженедельно.

Максим Калюжный:

«Мы заметили любопытный тренд в США: в Teladoc, одном из крупнейших телемед-игроков, программы mental health стали вторыми по популярности в общем списке доступных программ, ими пользуются около 35% пользователей. Мы предполагаем, что в долгосрочном будущем поддержка mental health может стать ядром телемед-экосистемы, удерживающим клиента».

Гибридные форматы MedTech

По мнению СЕО BestDoctor Михаила Беляндинова, телемедицина не может оставаться автономным инструментом. Рынок требует более интересных и комплексных решений. Например, возможности «переходить» из онлайна в офлайн и обратно на любом этапе лечения. Игроки рынка отмечают, что онлайн-медицина стремится к поиску новых решений оказания помощи — например, чат-ботам, инструментам удаленного мониторинга здоровья пациентов и диагностики людей с хроническими заболеваниями. В компании «Моторика» теперь расширяют возможности пользовательской телеметрии. Носимые смарт-гаджеты позволяют в реальном времени снимать показатели тела пользователя и проводить дистанционный мониторинг людей с хроническими заболеваниями.

Сотрудничество с государством

Большинство опрошенных компаний заявили, что напрямую или косвенно сотрудничают с государством или планируют это делать — как в государственно-частных партнерствах, региональных социальных проектах с бюджетными медицинскими организациями, так и через содействие Фонда «Сколково». Опыт взаимодействия с госпартнерами компании оценивают положительно. Например, один из лидеров рейтинга компания «Доктис» более года назад организовала платформу «Гостелемед» совместно с дочерней компанией «Ростелекома» «Фармстандарт» и ожидает, что в ближайшее время платформа будет использоваться в большинстве регионов РФ для дистанционного консультирования и наблюдения хронических больных. В свою очередь резиденты «Сколково» «НаПоправку» и «Ясно» не получают от фонда никаких грантов и не имеют прямых партнерств с государством, в то же время, по словам представителей, получают от «Сколково» много ценной информации и поддержки.

Новые проблемы и решения

В первом квартале 2022 года важнейшими проблемами участники рынка называли разрушение логистических цепочек, ограничение импорта и экспорта, блокировку платежей в валюте, смену маркетинговых каналов продвижения, заморозку или подорожание производства и вытекающие из них падения продаж. Несмотря на то что во втором квартале те же препятствия сохранились, появились и новые проблемы — шаткая ситуация на инвестиционном рынке, сложности с пролонгацией контрактов с иностранными клиентами, повышение цен на услуги IT-специалистов и нехватка отраслевых стандартов по контенту для онлайн-обучения медработников.