Об эксперте: Денис Иорданиди, генеральный директор ООО «Лайтхаус», член Координационного совета РСПП по вопросам цифровизации.

Что происходит на рынке факторинга

Факторинг — обмен будущей выручки на деньги прямо сейчас. Бизнес продает товар с отсрочкой платежа, а фактор (обычно банк) оплачивает счет, выставленный покупателю сейчас. Фактор зарабатывает на комиссии от сделки.

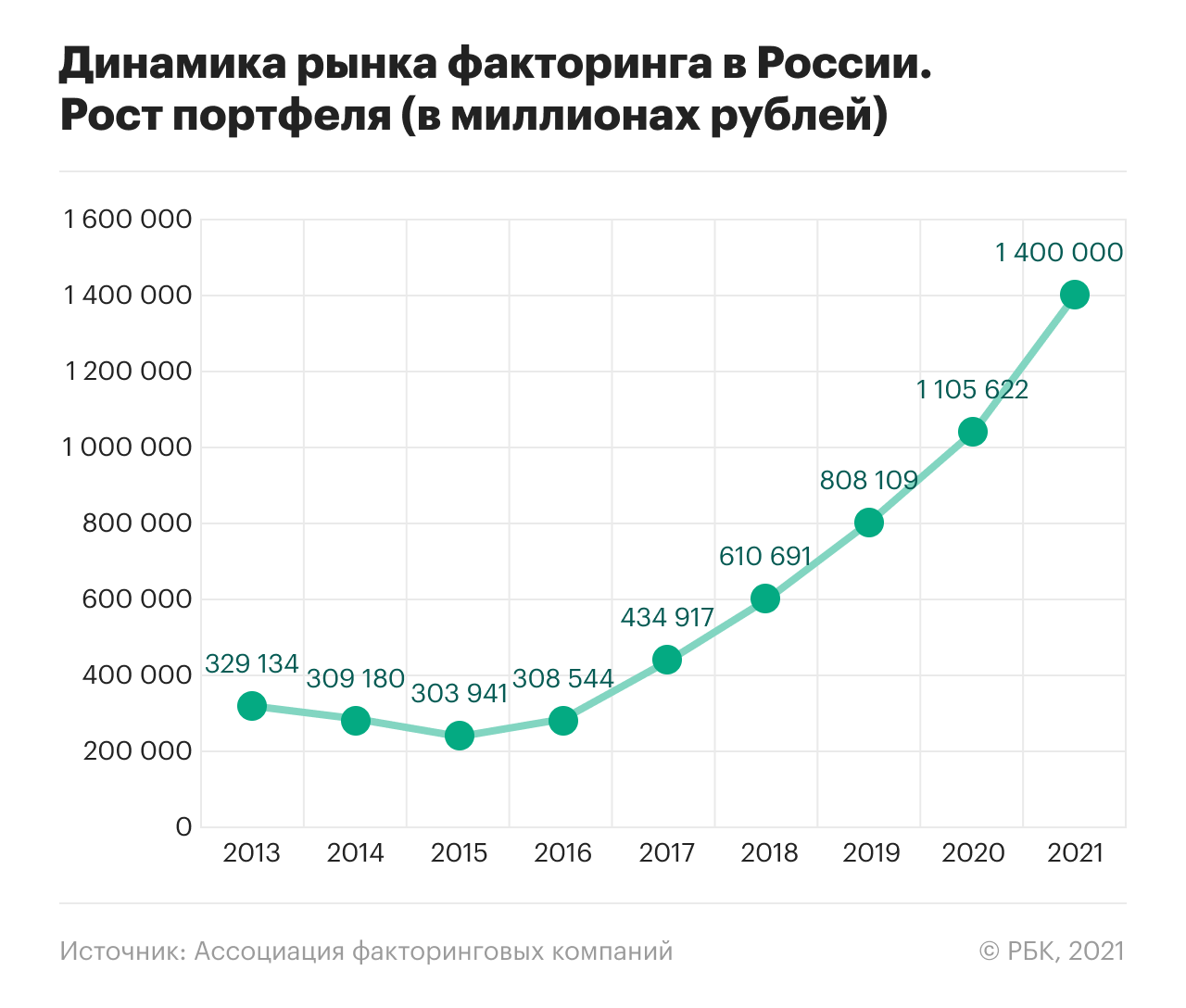

Роль факторинга как инструмента торгового финансирования неуклонно растет как на российском, так и на мировом рынке. По данным Ассоциации факторинговых компаний (АФК), объем совокупного факторингового портфеля обновил рекорд и на 1 января 2021 года составил почти ₽1,11 трлн. Среди крупнейших игроков активнее всего портфель рос у группы Промсвязьбанка (+89%), объемы выплаченного финансирования — у Райффайзенбанка (+54%).

Заинтересованность бизнеса в факторинге подтверждает и совместное исследование Райффайзенбанка и аналитического агентства B2B International: они опросили более 200 российских компаний с годовой выручкой более ₽500 млн и выяснили, что почти каждая третья российская компания (31%) планирует активнее использовать факторинговое финансирование в течение следующих 12 месяцев.

Респонденты отмечают удобство факторинга в плане поддержки бизнес-активностей в моменте (48% опрошенных), его гибкость как инструмент (46%) и эффективность в управлении деньгами (46%).

В то же время около 75% российских компаний заявили о готовности сменить банк из-за несовременных цифровых сервисов.

Подобный рост интереса к факторингу — следствие ускоренного внедрения цифровизации и упрощения заключения онлайн-сделок. Опрошенные АФК эксперты отмечают, что «резкий уход на удаленку в прошлом году дал мощный импульс для ускорения темпов цифровизации бизнеса», при этом «новые факторинговые онлайн-платформы, безусловно, усиливают конкуренцию и способствуют усовершенствованию технологических решений».

И как раз финтех-компании выступают одним из ключевых драйверов этих изменений, запуская онлайн-платформы и формируя новые бизнес-модели.

Как работает цифровой факторинг

Чтобы заключить сделку, раньше фактор должен был получить большой комплект документов от поставщика и дебитора. Это просто неудобно — процесс согласования документов проходит через несколько десятков людей.

Deloitte в своем отчете о цифровых технологиях для финансовых директоров прогнозирует, что в ближайшие годы люди будут реже участвовать в подобных процессах. Изменения произойдут благодаря автоматизации финансовых операций, в том числе путем внедрения блокчейн-технологий. Собственно, прямо сейчас это происходит и на рынке факторинга. Два ключевых направления развития — это оцифровка денежных требований и процесса их уступки, а также создание биржевых механизмов.

Сначала поговорим про оцифровку.

Документы подписываются электронной подписью, а не ручкой. Онлайн-платформы позволяют работать с электронными документами. Поэтому все операции происходят без визитов в офис, без бумажных документов, без их отправки в банк на согласование.

Реестр требований формируется автоматически и не проверяется вручную. Бизнес не может пустить банковский процессинг в свою ERP-систему. Из-за этого банку приходится проверять позиции руками. То же самое руками проверяет и поставщик, который заводит этот реестр. Онлайн-платформы благодаря бесшовной интеграции и API позволяют избавиться от ручной выгрузки данных и, соответственно, их сверки. Нет сверки — нет ошибок с человеческим фактором и долгих согласований по телефону.

- В итоге фактор видит в личном кабинете платформы всю необходимую информацию о поставщике для сделки — документы по поставкам (УПД, накладные) и уступке (реестры).

- Поставщик получает факторинговый продукт, не переходя в интерфейсы банка.

- Все это происходит мгновенно: казначейство, финансовая служба фактора открывает платформу и получает уже верифицированную информацию, по которой может проводить сделку. В итоге скорость получения финансирования достигает 15 минут.

Интеграции с банками и ERP-системами — довольно сложный процесс, тем не менее, нам удается привлекать к такой схеме многие крупнейшие банки и предприятия. Так, одним из первых факторов, подключившихся к «Лайтхаусу» и осуществивших быструю интеграцию, стал Райффайзенбанк, а среди клиентов — группа компаний «Трансмашхолдинг». Для Райффайзенбанка это способ получить доступ к новым клиентам, которые оценили преимущества онлайн-платформы. И для фактора, и для поставщика работа с онлайн-платформой может показаться сложной на этапе интеграции систем, однако позже они могут снижать транзакционные издержки, задействовать для совершения сделки меньше людей и просто удобнее заключать сделки по принципу одного окна.

Тем не менее, для крупного бизнеса, который только на нашей платформе проводит сделки на сотни миллионов рублей за неделю, снижения издержек мало.

Главная инновация на рынке факторинга, которая имеет наибольший экономический эффект — это внедрение биржевого механизма для ставок финансирования.

Как новый биржевой механизм меняет рынок факторинга

Крупный бизнес крайне заинтересован в том, чтобы на рынке факторинга среди банков появилась конкуренция: изменения десятых процента в ставке — это сотни миллионов рублей. К тому же сейчас, когда ЦБ поднимает ставки, кредиты для бизнеса становятся сильно дороже.

Работает простая рыночная схема. Если мы хотим купить услугу у одной монополии — цена будет выше. Если есть конкуренция — цена будет ниже.

Платформа цифрового факторинга «Лайтхаус» первой в России реализовала инструмент, позволяющий проводить факторинговые сделки в биржевом формате. Это новый механизм онлайн факторинга, при котором банки и факторинговые компании переходят на конкурентную модель финансирования клиентов.

Как устроена биржевая модель

Бизнес может работать с любым банком, который подключит платформу. При этом, когда идет речь о крупном бизнесе и миллиардных объемах, банк будет готов подстраиваться и бороться за то, чтобы предоставить наиболее дешевую, котируемую ставку.

Банк в личном кабинете может установить ту ставку, которую он считает нужной, и при этом банк видит ставки других участников. Таким образом, образуется некий «стакан ставок», со всеми предложениями от факторов. Клиент, в свою очередь, видит их и выбирает наиболее дешевую ставку.

Это может показаться похожим на то, что есть у агрегаторов подобных предложений. Но ставки в стакане — не индикативные. То есть это не просто тарифный план, а уже предложение, которое согласовано фактором и отвечает ситуации на рынке. Причем клиент видит ставку, по которой фактор реально готов профинансировать конкретную поставку конкретного поставщика для конкретного покупателя.

На платформе подписывается сделка в электронном виде тремя сторонами — поставщик-дебитор-фактор. Когда сделка подписана, документ попадает в банк, и банк напрямую финансирует клиента. В этом случае онлайн-платформа выполняет роль гаранта, но не с точки зрения денег, а с точки зрения процедуры: мы отвечаем за то, что реестр корректно сформирован, корректно верифицирован, согласован и подписан.

Такая схема стала возможна благодаря нескольким факторам, как рыночным, так и технологичным:

- Развиваются технологии бесшовных интеграций.

- Все больше компаний заводят ERP-системы.

- ЭДО стал юридически значимым,

- Сделки даже на миллиарды рублей можно подписать с помощью электронной подписи.

Благодаря этим факторам на первый план вышли не просто компетенции операционистов и финансовых директоров, а валидность данных и скорость их передачи.

В итоге крупный и средний бизнес стал готов на других условиях общаться с банками — не хватало лишь доверенной среды для участников сделки. Наша и другие онлайн-платформы сейчас как раз такую доверенную среду и создают.

Андрей Захаров, руководитель направления по развитию факторинга Райффайзенбанка:

«Появление новых платформ — позитивный вектор для развития российского рынка факторинга. Мы поддерживаем инновационные подходы к решению финансовых задач клиентов и стараемся сотрудничать со всеми ключевыми платформами, а также сами участвуем в создании таких площадок. Так, в Райффайзенбанке с 2020 года развивается мультибанковская система на базе ERP-платформы SAP. Бизнесу удобнее выбирать продукты банков, в которых он обслуживается, из одного интерфейса, будь то депозит, выпуск банковской гарантии или конверсионная операция. Для банков это шанс дать клиентам новый уровень сервиса, выбирая сотрудничество с конкурентами как формат, в котором проще выиграть лояльность компаний.

Еще одно направление технологического развития рынка, заинтересованность в котором мы видим у клиентов — прямые интеграции с ERP-системами, которые позволяют еще больше снижать издержки и получать еще более выгодные условия. Так, одна из самых значимых для рынка сделок этого года, реализованная с помощью прямой интеграции по API — система гибкого выбора оплат для поставщиков одного из крупнейших маркетплейсов».

В будущем подобные решения помогут выйти и на сегмент МСБ, для которого сейчас порог входа в факторинг высок — как с точки зрения подготовки документации, так и с точки зрения ставок. Договориться с банком и начать с ним работать напрямую всегда сложнее, чем сделать это с онлайн-решением. В совокупности с конкуренцией между банками МСБ вполне может стать дополнительным драйвером развития факторинга в России.

Что касается крупного бизнеса, то изменения в конкуренции видны уже сейчас: если по итогам 2020 года индекс конкуренции АФК составил 4,7 балла, то по итогам второго квартала 2021 года был достигнут максимум — 5 из 5 баллов.